La secular stagnation e il fallimento delle politiche di austerity

di Vladimiro Giacchè

In un suo recente contributo sulla stagnazione secolare nell’eurozona, Paul De Grauwe, dopo aver osservato che “dalla Crisi Globale del 2007/8 gran parte dei paesi sviluppati non sono stati in grado di tornare ai livelli di crescita pre-crisi”, ha rilevato però come “da nessuna parte nel mondo sviluppato l’ipotesi della ‘stagnazione secolare’ sia meglio confermata che nell’eurozona”. Lo stesso (ri)scopritore del concetto di “secular stagnation”, Laurence Summers, ha in effetti ricordato che nella zona dell’euro «il pil reale è circa del 15 per cento inferiore a quello stimato nel 2008», e anche il prodotto potenziale «è stato rivisto al ribasso di quasi il 10 per cento». Ma torniamo a De Grauwe: lo studioso belga osserva che, se già prima della crisi il pil reale dell’eurozona evidenziava dinamiche di crescita inferiori a quelle degli Stati Uniti e degli stessi paesi dell’Unione Europea che non fanno parte dell’area monetaria, dalla crisi del 2008 in poi questa divergenza si è accresciuta ulteriormente (v. grafico 1).

In un suo recente contributo sulla stagnazione secolare nell’eurozona, Paul De Grauwe, dopo aver osservato che “dalla Crisi Globale del 2007/8 gran parte dei paesi sviluppati non sono stati in grado di tornare ai livelli di crescita pre-crisi”, ha rilevato però come “da nessuna parte nel mondo sviluppato l’ipotesi della ‘stagnazione secolare’ sia meglio confermata che nell’eurozona”. Lo stesso (ri)scopritore del concetto di “secular stagnation”, Laurence Summers, ha in effetti ricordato che nella zona dell’euro «il pil reale è circa del 15 per cento inferiore a quello stimato nel 2008», e anche il prodotto potenziale «è stato rivisto al ribasso di quasi il 10 per cento». Ma torniamo a De Grauwe: lo studioso belga osserva che, se già prima della crisi il pil reale dell’eurozona evidenziava dinamiche di crescita inferiori a quelle degli Stati Uniti e degli stessi paesi dell’Unione Europea che non fanno parte dell’area monetaria, dalla crisi del 2008 in poi questa divergenza si è accresciuta ulteriormente (v. grafico 1).

Questo perché “il pil reale dell’eurozona è risultato stagnante, e ancora più basso nel 2014 di quanto lo fosse nel 2008”. De Grauwe si chiede quindi: “perché l’eurozona è un’isola di stagnazione nel mondo sviluppato?”. La sua risposta è che questo non invidiabile primato ha molto a che fare con il fatto che gli squilibri esterni tra i paesi dell’eurozona sono stati corretti “in modo asimmetrico”. Prima della crisi, i paesi periferici dell’eurozona (paesi del sud più Irlanda) avevano accumulato deficit delle partite correnti, mentre i paesi del nord dell’eurozona (Austria, Belgio, Finlandia, Germania e Olanda) avevano accumulato dei surplus. Questo ha reso il primo gruppo di paesi debitore, il secondo creditore. Quando la crisi ha determinato un blocco della liquidità, i paesi debitori hanno chiesto aiuto ai paesi creditori. E l’hanno ottenuto, ma solo al prezzo di gravosi programmi di austerity che hanno li hanno costretti a pesanti tagli di spesa e li hanno spinti in forte recessione. In questo contesto, “la Commissione Europea ha accettato di diventare l’agente delle nazioni creditrici dell’Eurozona – promuovendo politiche di austerity quale strumento per salvaguardare gli interessi di queste nazioni”.

L’economista belga giustamente osserva come sarebbe stato possibile un diverso approccio, che muovesse dall’ovvia circostanza che “le responsabilità per gli squilibri di bilancia delle partite correnti sono ripartite tra nazioni creditrici e nazioni debitrici”, e che in effetti “per ogni debitore irresponsabile deve esserci un creditore irresponsabile”. Invece si è scelto di non adottare questo approccio riguardo ai creditori e ai debitori dell’eurozona, ritenendo che “i primi abbiano seguito politiche virtuose, i secondi politiche sconsiderate”. In coerenza con questo assunto, “le nazioni debitrici sono state costrette a sopportare l’intero onere dell’aggiustamento”. E quindi, “in assenza della possibilità di svalutare la moneta”, le nazioni debitrici “sono state costrette a ridurre salari e prezzi rispetto ai paesi creditori (a effettuare una ‘svalutazione interna’) senza che tale riduzione fosse compensata da un incremento di salari e prezzi nei paesi creditori (‘rivalutazioni interne’). Questo è stato ottenuto attraverso significativi programmi di austerità nel sud effettuati senza la compensazione di manovre espansive al nord”.

Nel secondo grafico proposto da De Grauwe si può osservare come il costo relativo del lavoro per unità di prodotto in Irlanda, Spagna, Grecia – e misura minore in Portogallo e Italia – abbia conosciuto un brusco calo dal 2008/2009 (grafico 2).

Paul de Grauwe osserva che “queste svalutazioni interne hanno avuto un costo elevato in termini di perdita di prodotto e di occupazione nei paesi debitori soprattutto perché gli effetti di tali svalutazioni interne in termini di riduzione della spesa sono stati maggiori degli effetti in termini riorientamento della spesa (competitività)”.

Inoltre, non vi è stato un simmetrico aggiustamento (cioè una rivalutazione) da parte dei paesi creditori: in questi ultimi, infatti, il costo del lavoro relativo per unità di prodotto ha conosciuto variazioni ben poco significative, come si può vedere dal grafico 3.

Ad avviso di De Grauwe la stagnazione nell’eurozona è precisamente l’effetto di questo “aggiustamento asimmetrico”. Il fatto che il peso del riaggiustamento sia stato caricato unicamente sulle spalle dei paesi debitori “ha creato una tendenza deflazionistica che spiega come mai l’eurozona sia stata ricacciata in una doppia recessione nel 2012-2013, e come mai il pil reale sia stato stagnante dal 2008, a differenza di quanto avvenuto nei paesi UE che non fanno parte dell’eurozona e negli Stati Uniti”.

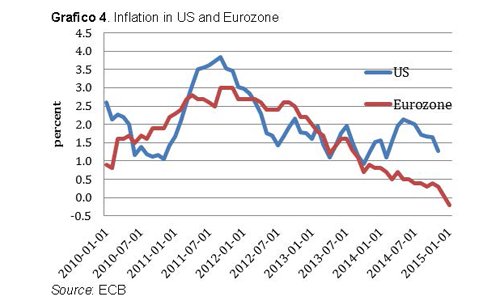

Altri effetti di questo processo sono rappresentati secondo De Grauwe dal passaggio dell’intera eurozona “dal deficit delle partite correnti in essere nel 2008 a un surplus pari a circa il 3% del pil nel 2014” e da “un brusco calo dell’inflazione, che a fine 2014 è divenuta negativa per l’eurozona nel suo complesso” (grafico 4).

Detto per inciso, quest’ultimo grafico testimonia anche la clamorosa inosservanza dei propri obblighi statutari da parte della BCE: infatti passano ben due anni di inflazione al di sotto del target del 2% prima che la BCE intervenga, in modo certamente tardivo e meno efficace di un’azione tempestiva per il contrasto della deflazione.

Ma a De Grauwe interessa un’altra implicazione di quanto avvenuto: “tutti i fenomeni associati all’ipotesi della stagnazione secolare sono presenti nell’eurozona in forme significativamente più accentuate di quanto avvenga negli Stati Uniti e negli altri paesi dell’Unione Europea”. E oggi “l’eurozona sembra essere bloccata in un equilibrio di bassa crescita e alta disoccupazione”.

Infine, De Grauwe traccia un interessante parallelo storico: “Nel corso degli anni Trenta diversi stati europei decisero di ancorarsi all’oro e di mantenere fissi i loro tassi di cambio. Questo costrinse tali paesi ad adottare politiche di domanda deflazionistiche al fine di riportare in equilibrio la bilancia dei pagamenti. Di conseguenza mancarono la ripresa e le loro performance economiche risultarono significativamente peggiori rispetto ai paesi che si erano sganciati dall’oro e avevano svalutato la propria moneta… In eurozona dalla Grande Recessione in poi è accaduto qualcosa di molto simile”.

“Secular stagnation”: un problema non solo europeo

L’analisi di De Grauwe è senz’altro condivisibile: il nesso tra la particolare gravità della situazione economica dell’eurozona e le politiche di austerity è innegabile. Per quanto riguarda specificamente l’Italia, chi scrive aveva osservato già all’atto della prima manovra varata dal governo Monti quanto segue: “il risultato sarà un drammatico calo della domanda e dei consumi. Con il risultato di una compressione, anche molto prolungata, del prodotto interno lordo… È appena il caso di ripetere che il calo del prodotto interno lordo del nostro Paese peggiorerà il rapporto debito/pil e quindi farà fare all’Italia un altro passo nel tunnel greco”. Quest’ultimo aspetto non è presente nelle pagine sopra citate di De Grauwe, la cui attenzione si appunta in particolare sulla conseguenze deflattive dell’aggiustamento asimmetrico dei salari, ma era tra i motivi che avevano indotto analisti finanziari di tutto il mondo, già nell’estate 2011, a contestare le politiche di austerity che si venivano decidendo a livello europeo, e che avrebbero trovato una condensazione nel fiscal compact. La circostanza fu ironicamente rilevata da una giornalista del “Financial Times”, che il 22 agosto 2011 osservò nell’edizione online del quotidiano: “è interessante notare che mentre la politica si fa sempre più cauta e – diciamolo – reazionaria, alcuni tra i personaggi più influenti del mondo economico e finanziario se ne escono con proposte che li fanno sembrare dei comunisti rispetto alla maggior parte degli uomini di governo”.

Da allora, come noto, abbiamo assistito a rettifiche a ripetizione delle previsioni effettuate da parte delle più importanti istituzioni finanziarie internazionali. Rettifiche delle previsioni della crescita conseguente alle politiche di austerity (sovrastimata) e degli effetti negativi del moltiplicatore fiscale (sottostimati), che sono sfociate in qualche caso (a proposito della Grecia) in un vero e proprio mea culpa, ad esempio, da parte del Fondo Monetario Internazionale. Rettifiche e autocritiche purtroppo tardive.

Dal punto di vista della crescita globale dell’Eurozona (mediamente inferiore a quella delle altre aree economiche) il fallimento delle politiche di austerity è indiscutibile. È un fallimento che fa apparire a posteriori come degli ottimisti visionari anche analisti molto prudenti. È il caso di Jim O’Neill, il quale recentemente ha affermato: “Solo l’eurozona ha deluso malamente negli ultimi anni. Quando feci le mie previsioni nel 2010 partii dall’idea che i problemi demografici e la bassa produttività di questa regione le avrebbe impedito di crescere a un ritmo superiore all’1,5% all’anno. Invece è riuscita a crescere soltanto di uno stentato 0,3%”. Quanto all’Italia, come sappiamo, la situazione è peggiore, e di gran lunga.

Ma dobbiamo allargare lo sguardo. Ci aiuta proprio il concetto di “secular stagnation”, o meglio ciò che questo concetto implica.

In primo luogo una situazione globale – almeno per quanto riguarda i paesi a capitalismo maturo – che Summers ha descritto facendo presente che, per quanti sforzi le autorità monetarie abbiano fatto negli Stati Uniti e altrove, portando i tassi d’interesse a zero e adottando misure «non convenzionali» di politica monetaria (quali l’acquisto di titoli di Stato e di altri assets finanziari da parte delle banche centrali), il risultato in termini di crescita è stato deludente: in particolare, «la crescita economica media negli Stati Uniti è stata appena del 2 per cento negli ultimi 5 anni, a dispetto del fatto di partire da una situazione estremamente depressa» a causa della crisi.

Quanto al futuro? Le cose non dovrebbero cambiare di molto. Secondo Paul Krugman l’ipotesi della “secular stagnation” prevede che «periodi come gli ultimi 5 anni e oltre, in cui anche una politica di tassi d’interesse a zero non è in grado di ricreare una situazione di piena occupazione, sono destinati ad essere molto più frequenti in futuro». Anche ad avviso di Summers «se negli anni a venire si vorrà mantenere la piena occupazione, i tassi d’interesse reali nel mondo industrializzato dovranno probabilmente essere mantenuti più bassi di quanto lo siano stati storicamente», e – conseguenza importante – tutto questo «può avere implicazioni importanti per la stabilità finanziaria».

Qual è il motivo di questa sorta di maledizione, che ci accompagna da quando è scoppiata la crisi? Secondo Summers, il fatto che già prima della crisi il modello di crescita era insostenibile, in quanto basato sulla finanza e sul debito: «purtroppo, è chiaro che la difficoltà emersa negli ultimi anni quanto al raggiungimento di una crescita adeguata era già presente da molto tempo, ma era stata occultata da una finanziarizzazione insostenibile». Questo riguarda tanto gli Stati Uniti che l’Europa. Quanto ai primi, Summers osserva che «è da circa 20 anni che negli Stati Uniti l’economia non cresce più a un ritmo sano e sostenuta da una finanza sostenibile» (si tratta di un’osservazione tanto più significativa in quanto lo stesso Summers, nella funzione di segretario al Tesoro del governo Clinton, contribuì attivamente alla deregulation del settore finanziario statunitense). Ma le cose non stanno in modo molto diverso per quanto riguarda l’Europa: anche in questo caso «retrospettivamente è chiaro che molta della forza che avevano le economie della periferia prima del 2010 era basata sulla disponibilità di credito eccessivamente a buon prezzo, e che gran parte della forza delle economie del nord Europa derivava da esportazioni [verso i paesi periferici, NdR] finanziate in modo alla lunga insostenibile».

L’analisi di Summers si ricollega così idealmente a quella di De Grauwe, ma formulando una sintesi più generale: la crescita pre-crisi, negli Stati Uniti come in Europa, è stata pagata con gli squilibri finanziari che hanno poi fatto da detonatore alla crisi.

La crisi: fine di un modello di sviluppo basato sulla finanza e sul debito

Come noto, l’innesco della crisi nel 2007 è rappresentato dal collasso del modello di consumo degli Stati Uniti, basato sull’indebitamento privato, che consentiva di mantenere consumi elevati nonostante stipendi in calo ormai da decenni. Ma questa è soltanto la punta dell’iceberg. In verità la crisi che ha chiuso lo scorso decennio ha rappresentato, più in generale, il punto di approdo di oltre un trentennio di crescita asfittica, di stentata valorizzazione del capitale, a cui si è risposto con la finanziarizzazione su larga scala. Per almeno tre decenni, la risposta al pericolo della stagnazione economica è stata rappresentata dalla crescita del debito e della finanza.

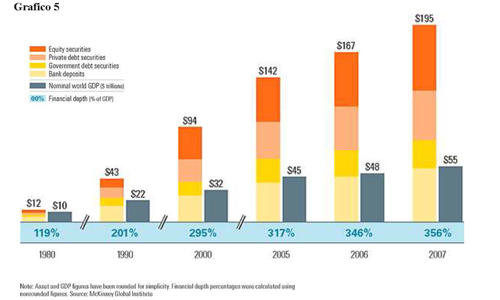

Una crescita il cui ritmo impressionante è ben sintetizzato da poche cifre pubblicate anni fa dalla società di consulenza McKinsey. Queste: “Nel 1980, il valore complessivo delle attività finanziarie a livello mondiale era grosso modo equivalente al PIL mondiale; a fine 2007, il grado di intensità finanziaria a livello mondiale (world financial depth), ossia la proporzione di queste attività rispetto al prodotto interno lordo, era del 356%”.

È importante osservare il nesso tra questa esplosione della finanza e del debito e l’andamento del saggio di profitto.

La più completa ricerca in materia dimostra una tendenza generale al calo del saggio di profitto negli ultimi decenni e il suo convergere su livelli simili nei principali Paesi dell’Occidente industrializzato, sia pure con andamenti tra loro non uniformi. Particolarmente eloquenti i dati riguardanti Germania, Francia e Italia, che evidenziano un dimezzamento del saggio di profitto tra i primi anni Sessanta e i primi anni del nuovo millennio. Dopo la crisi, a una moderata ripresa in Germania hanno fatto riscontro dati molto deludenti in Francia e soprattutto in Italia. Il Giappone, che muoveva da livelli relativamente più elevati del saggio di profitto, evidenzia una diminuzione ancora maggiore dal 1970 a oggi.

Stati Uniti e Gran Bretagna, che muovevano invece da livelli più bassi, sembrano evidenziare una relativa ripresa dagli anni Ottanta al 2007. Però, a dispetto di una diffusa convinzione, negli ultimi decenni neppure gli Stati Uniti hanno conosciuto un boom dei profitti. Tutt’altro. Se si considerano i profitti medi delle imprese americane prima delle tasse dopo il 1940, si osserva una costante diminuzione: dal 1941 al 1956 il saggio di profitto era del 28 per cento, dal 1957 al 1980 è stato del 20 per cento, per scendere ancora al 14 per cento nel periodo 1981-2004, sia pure con un andamento che alterna anni di crescita ad anni di calo.

Si tratta di dati che fanno giustizia di tanti frettolosi giudizi circa le presunte “smentite definitive della storia” alle teorie di Marx. Ma non è questo che interessa in questa sede. Quei dati vanno ricordati soprattutto per un altro motivo: perché la finanziarizzazione va inserita in questo contesto. La finanziarizzazione ha avuto una triplice, importantissima funzione: mitigare le conseguenze della riduzione dei redditi da lavoro sui consumi, puntellare i settori industriali afflitti da un eccesso di capacità produttiva e fornire alternative più redditizie rispetto agli investimenti nel settore manifatturiero.

In questo modo, dagli anni Ottanta in poi, essa ha effettivamente rallentato la tendenza alla caduta del saggio di profitto, in parallelo alla crescita della quota dei profitti legati alla finanza entro i profitti totali. Negli Stati Uniti, in cui nei primi anni Ottanta il settore finanziario vantava il 10% dei profitti totali, la proporzione cresce sino al 40% del 2007. Nel Regno Unito tale proporzione raggiunge nel 2008 addirittura l’80%. E vale la pena di notare che proprio nel Regno Unito tra il 1987 e il 2008 l’acquisto di asset finanziari da parte di imprese non finanziarie è stato del 20% più elevato rispetto all’acquisto di attivi fissi (macchinari ecc.).

Con la crisi del 2007/2008 si rompe precisamente questo modello di sviluppo. Ed emergono sovrapproduzione e sovraccapacità produttiva di proporzioni imponenti, per di più accresciute ulteriormente dalla semiparalisi finanziaria che si verifica a livello mondiale tra fine 2008 e inizio 2009, e poi dalla restrizione creditizia che come di consueto accompagna la crisi.

Dopo la crisi: business as usual?

La risposta politica alla crisi si compone di due principali elementi: una socializzazione delle perdite di dimensioni inedite e politiche monetarie ultraespansive.

In primo luogo, al fine di impedire il collasso del sistema finanziario internazionale, viene effettuato un massiccio trasferimento di debito privato a carico della collettività. È degno di nota in proposito che, a dispetto di una diffusa convinzione, la socializzazione delle perdite bancarie avvenuta all’interno dell’Unione Europea sia stata superiore a quella che ha avuto luogo negli Stati Uniti. Il grafico 6 mostra l’entità dei capitali pubblici effettivamente spesi o impegnati in Europa per salvare le banche nei diversi paesi. Sono numeri che non richiedono particolari parole di commento, se non per rilevare la circostanza che il sistema bancario oggi giudicato più fragile in Europa – quello italiano – sia anche quello che ha ricevuto meno aiuti di Stato dal 2008 in poi.

La seconda componente della risposta alla crisi consiste in politiche monetarie ultraespansive, convenzionali (abbassamento dei tassi) e non (acquisti massicci di asset finanziari da parte delle banche centrali).

Alla base di queste due componenti della risposta alla crisi vi è la convinzione (comune alle autorità europee e statunitensi, e a quanto sembra anche ai teorici della “secular stagnation”) che sia possibile tornare al business as usual: ossia che il modello di sviluppo basato sulla finanza e sul debito possa essere aggiustato e, una volta rimesso in moto, possa tornare a funzionare come prima.

Diversi dati di fatto, però, inducono a pensare che le cose non stiano in questo modo.

In primo luogo, dagli anni della crisi ad oggi non vi è stato alcun deleveraging, alcuna riduzione del debito su scala mondiale. È successo il contrario: secondo un recente studio di McKinsey, dal 2007 al 2014 il debito a livello mondiale è cresciuto di 57 trilioni di dollari, a un ritmo superiore alla crescita del pil mondiale, portando perciò il rapporto debito/pil dal 269% al 286% (vedi grafico 7). E questo nonostante la ingente distruzione di capitale operata dalla Grande Recessione.

Unico dato positivo è l’aumento della solidità patrimoniale nel settore finanziario (peraltro non in Italia). In compenso, nessuna delle economie maggiori (e solo 5 economie emergenti) hanno ridotto il rapporto debito/pil nell’”economia reale” (famiglie, imprese non finanziarie, governi). 14 di esse hanno visto crescere il rapporto debito/pil complessivo di oltre il 50% (e tra questi paesi c’è l’Italia).

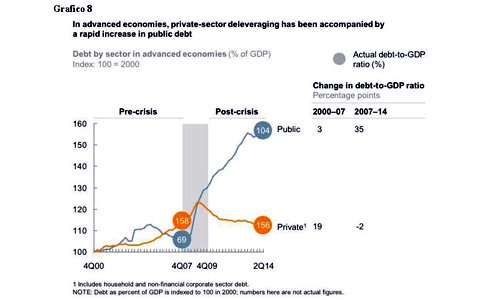

Il solo debito pubblico nelle economie avanzate è cresciuto di 19 trilioni di dollari tra il 2007 e il secondo trimestre del 2014. Ovviamente, il dato relativo all’aumento del debito pubblico è anche l’altra faccia della medaglia del miglioramento della patrimonializzazione delle banche. Più in generale, è evidente la funzione di ammortizzatore del debito privato assunta dal debito pubblico dalla crisi in poi (grafico 8).

In ogni caso, quale che sia la composizione del debito globale, è abbastanza chiaro che la sua dinamica di crescita su scala mondiale rappresenta un trend insostenibile.

Il secondo aspetto che fa dubitare della possibilità di tornare al mondo di prima della crisi riguarda le politiche monetarie espansive. Esse, come abbiamo visto, sono state di limitata efficacia dal punto di vista della crescita e sono potenzialmente destabilizzanti dal punto di vista finanziario. Ma c’è di più: esse non sono neutrali né in termini sociali (all’interno dei paesi interessati), né sul piano internazionale. In altri termini: queste politiche hanno vinti e vincitori, o – per dirlo in termini più brutali – chi ne beneficia e chi le paga, anche se il gioco non è necessariamente a somma zero (in quanto benefici e danni non sono matematicamente equivalenti).

Un’altra ricerca di McKinsey ha provato a effettuare una stima dell’impatto (positivo e negativo) di queste misure: i risultati, riferiti al ribasso dei tassi d’interesse sino al 2012 (e quindi fortemente sottostimati rispetto alla situazione attuale), sono sintetizzati nel grafico 9.

Se prendiamo gli Stati Uniti, tra i vincitori abbiamo il governo americano, che dal 2007 al 2012 ha guadagnato 900 miliardi di dollari, soprattutto in termini di minori interessi pagati sui titoli di Stato (si tratta di una cifra pari ai soldi spesi dal governo Usa nel peggiore anno di crisi per salvare banche, società assicurative e imprese manifatturiere); e poi le grandi imprese non finanziarie, alle quali i minori interessi hanno consentito di pagare di meno i debiti che avevano e di emettere nuovo debito a condizioni più favorevoli, con un guadagno di 310 miliardi di dollari (cifra pari 20 per cento dei loro maggiori profitti dal 2007 in poi), poi le banche con 150 miliardi di dollari, perlopiù ottenuti a spese dei depositanti (che hanno visto crollare il tasso di interesse riconosciuto ai loro depositi). E ovviamente gli investitori di borsa. Quanto a questi ultimi, riferendosi al quantitative easing (ossia all’acquisto di assets finanziari tra cui titoli di Stato da parte della Fed), Richard Fisher, presidente della Federal Reserve di Dallas, si è espresso in termini piuttosto brutali: “non credo vi sia alcun dubbio che il quantitative easing abbia giovato ai ricchi. È stato un regalo di grandi proporzioni… La cosa era voluta, nel senso che speravamo di creare l’effetto ricchezza… Ovviamente spero che si possa giungere ad affermare legittimamente che l’effetto ricchezza è risultato in ultima analisi meglio distribuito. Ne dubito”. Fisher ha ragione a essere scettico sul punto: la crisi prima, le misure anticrisi dopo, hanno infatti allargato la forbice della disuguaglianza all’interno della popolazione americana. Il motivo è stato sintetizzato in poche parole da due economisti di Morgan Stanley, Charles Goodhart e Philipp Erfurt, in un recente contributo: “la Crisi Globale ha colpito soprattutto i poveri, in particolare coloro cui è stata pignorata la casa, mentre della politica di compensazione effettuata per mezzo dell’espansione monetaria hanno beneficiato in primo luogo i ricchi”.

Tra i perdenti, negli Stati Uniti abbiamo le compagnie assicurative, che hanno perduto 270 miliardi di dollari, soprattutto perché gli investimenti in titoli di Stato Usa sono risultati negativi in termini reali (gli interessi pagati dal governo americano sono cioè risultati inferiori all’inflazione). Ancora più generoso il contributo delle famiglie americane che avevano titoli di Stato statunitensi in portafoglio, che per lo stesso motivo hanno perso 360 miliardi di dollari.

Infine, il pagatore involontariamente più generoso: il resto del mondo, che ha perso 480 miliardi di dollari. La ricerca di McKinsey si limita ad accennare a questo pagatore, ma è quello che dovrebbe interessarci di più. Il cinese Pingfan Hong, Responsabile dell’ufficio monitoraggio economico globale presso le Nazioni Unite, ha sostenuto che le economie avanzate con le loro politiche monetarie espansive hanno accumulato “una quantità notevole di signoraggio internazionale… proveniente dai paesi in via di sviluppo”.

Questo in quanto, espandendo la loro base monetaria, i paesi le cui monete sono valute internazionali di riserva scaricano il costo della loro politica monetaria espansiva sui paesi emergenti, che sono costretti ad adoperare quelle valute per gli scambi internazionali. Inoltre, rendendo negativi in termini reali i tassi d’interesse sui propri titoli di Stato, il costo dell’operazione viene scaricato su chi li ha comprati. Come è noto, la Cina è il paese che ha più titoli di Stato americani in portafoglio (per un valore di 1,3 trilioni di dollari), ma in verità ogni altro paese del mondo ha titoli di Stato americani in portafoglio.

Le cifre complessive riportate da Pingfan Hong – che però comprendono non soltanto il ribasso dei tassi d’interesse statunitensi ma anche il QE, negli Usa come nell’Ue e in Giappone – sono molto più elevate di quelle stimate da McKinsey: a suo giudizio infatti qualcosa come 3.700 miliardi di dollari di valore sarebbero stati trasferiti in questo modo dai paesi in via di sviluppo ai paesi più ricchi del pianeta.

Infine, le politiche di bassi tassi d’interesse e di QE condotte dalla Fed e dalle altre principali banche centrali del mondo esportano instabilità finanziaria nei paesi emergenti, sotto forma di flussi di capitale che si riversano in quei Paesi in concomitanza con le politiche monetarie espansive dei paesi avanzati per uscirne, in maniera altrettanto rapida, a ogni accenno di restrizione delle politiche monetarie: ad esempio, a metà 2013 vi è stato un notevole deflusso di capitali dai Paesi emergenti quando la Fed ha accennato alla possibilità di interrompere le politiche di QE.

Le implicazioni di tutto questo sono molto importanti: le politiche monetarie ultra-espansive, danneggiando i paesi emergenti, rappresentano infatti per essi – e in particolare per la Cina – un incentivo al superamento dell’attuale sistema monetario internazionale. Non è un caso che negli ultimi anni si siano moltiplicati gli accordi bilaterali stipulati dal governo cinese con altri Stati per regolare le transazioni commerciali in yuan: da ognuno di questi accordi viene un poco eroso il ruolo di valuta internazionale di riserva del dollaro (e dell’euro). Già solo per questo motivo è impensabile che le politiche monetarie espansive siano destinate a durare all’infinito.

Politiche di austerity e distruzione mirata di capitali

Se la ripresa della crescita e della profittabilità non è soddisfacente (e soprattutto in Europa come abbiamo visto non lo è), se le politiche di espansione monetaria non sono sufficienti a rilanciare l’economia (e questo soprattutto in Europa sinora non è accaduto), se, più in generale, non sembra ipotizzabile il puro e semplice ripristino del modello di “crescita a debito” pre-crisi – se tutto questo è vero, allora dovrebbe essere attivo e operante il meccanismo tradizionale attraverso il quale le crisi rilanciano i profitti: ossia la distruzione di quel capitale in eccesso che impedisce al capitale di valorizzarsi adeguatamente.

E questo è precisamente ciò che si sta verificando in Europa. In una configurazione specifica: nella forma di una distruzione di capacità produttiva localizzata in alcuni paesi e non in altri.

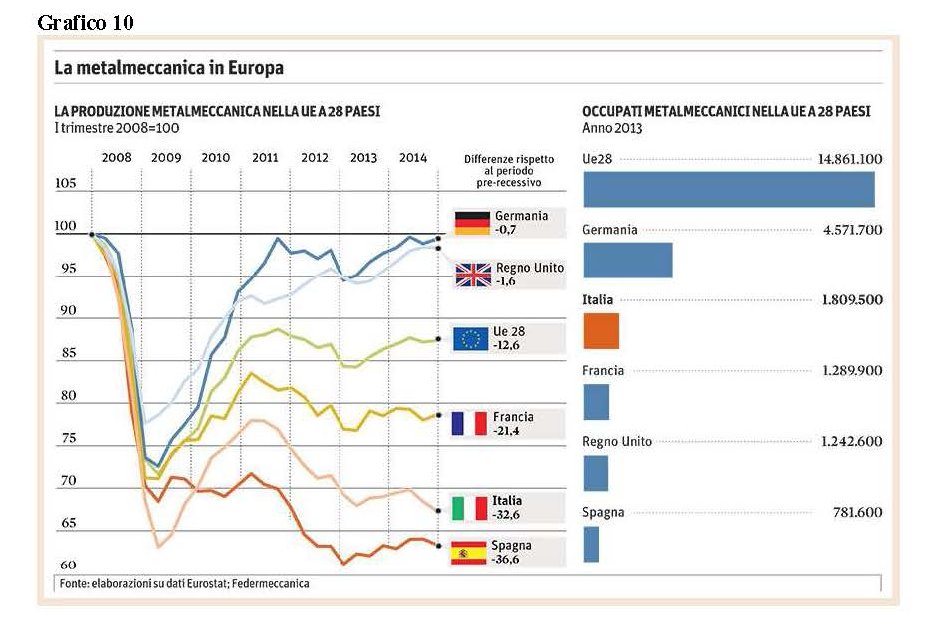

Per capire di cosa stiamo parlando è sufficiente fare riferimento a un grafico relativo alla produzione metalmeccanica nell’Unione Europea pubblicato sul Sole 24 Ore del 5 febbraio scorso (grafico 10). Da esso emerge come nel 2014 la produzione metalmeccanica rispetto al periodo pre-crisi risulti ridotta appena dello 0,7% in Germania e dell’1,6% nel Regno Unito (che come noto non fa parte dell’eurozona), ma sia crollata addirittura del 21,4% in Francia, del 32,6% in Italia e del 36,6% in Spagna.

In una recente analisi focalizzata sul potenziale manifatturiero, Sergio De Nardis di Nomisma ha confermato questo quadro.

Ecco gli elementi salienti della sua analisi: per quanto riguarda l’Italia “stimiamo che la produzione potenziale manifatturiera – ovvero quella ottenibile quando la capacità produttiva è pienamente utilizzata – si sia contratta del 18% tra il 2007 e il 2014. I tre quarti di tale caduta (-13%) si sono realizzati nel corso della seconda e più lunga recessione. L’Italia non è sola nel ridimensionamento della base industriale: in Spagna la flessione è stata del 24% (-14% tra il 2010 e il 2014), in Grecia del 20% (-12%), in Portogallo del 6,5% (-2,5%), in Francia dell’11% (-6%). Questi paesi (con la parziale eccezione della Francia) condividono con l’Italia il fatto di avere sperimentato dal 2007 due recessioni, un forte calo della domanda interna, uno sforzo più o meno intenso di recupero competitivo nei confronti della Germania e degli altri paesi core. In quest’ultime economie gli andamenti sono stati opposti. Il potenziale manifatturiero è cresciuto in Germania di quasi l’8% nel corso della crisi, con i tre quinti dell’incremento verificatisi tra il 2010 e il 2014 (+5%)”.

Ancora: prima della crisi, la divaricazione tra i paesi del Nord e i paesi mediterranei (inclusa la Francia) dell’eurozona “era principalmente alimentata dall’andamento crescente del potenziale pro-capite dei paesi euro del nord, mentre l’area mediterranea sperimentava una sostanziale stabilità rispetto ai valori di inizio decennio. Dopo il 2007 il divario si amplia perché i paesi mediterranei prendono a calare in modo significativo, a fronte di un trend sempre crescente di quelli del nord”.

Impressionante in particolare il confronto Germania-Italia: “il nostro Paese aveva all’inizio della moneta unica una capacità manifatturiera per abitante superiore all’economia tedesca. Secondo questa misura, dunque, l’Italia era più industrializzata della Germania in rapporto alla popolazione. Tale vantaggio si è annullato a metà dello scorso decennio, per la sostanziale stabilità del potenziale italiano e l’aumento di quello tedesco. A partire dal 2007, con l’esplodere della crisi, il gap è divenuto negativo, allargandosi sempre di più nel corso degli anni, principalmente a seguito della caduta dell’industria italiana. La capacità manifatturiera per abitante dell’Italia è nel 2014 1,5 volte più piccola rispetto alla Germania” (vedi grafico 11).

De Nardis nel suo contributo si sofferma anche sulla diminuzione del numero dei produttori manifatturieri, calati di qualcosa come 10.600 unità (-2,4%) all’anno tra il 2008 e il 2012 (per il 2013 non esistono ancora informazioni, ma è certo che l’emorragia sia continuata).

Di questo dato, precisa De Nardis, si può dare una duplice lettura. La prima ha carattere positivo: “la manifattura italiana ha subito una riduzione di potenziale ‘grazie’ all’eliminazione dell’eccesso di capacità di produzione, realizzata riducendo i produttori e contraendo il capitale in eccesso nelle imprese rimaste operative. Una manifattura, quindi, ripulita e resa più efficiente che sarebbe pronta a cavalcare la fase di ripresa non appena questa si verificasse. La seconda lettura, pur non escludendo questo effetto di selezione insito in ogni recessione, è meno positiva: la riduzione di potenziale, guidata dalla straordinaria contrazione del mercato interno e dalla rarefazione del credito, è stata molto forte ed è andata oltre il processo di pulizia dei segmenti inefficienti, finendo col coinvolgere un numero eccessivo di produttori e col colpire la capacità di produzione anche delle imprese in grado di rimanere operative. In questa visione la ripresa trova un’industria eccessivamente ridimensionata”.

Ma ovviamente, si può chiosare, ciò che è “eccessivo” dal nostro punto di vista, è “razionale” nel contesto più generale di una ristrutturazione del comparto manifatturiero dell’eurozona che conduca alla soppressione della capacità produttiva complessivamente (cioè a livello continentale) in eccesso evidenziata dalla crisi.

In questo senso le politiche di austerity, il riaggiustamento unilaterale dell’Eurozona che hanno condotto a una “straordinaria contrazione del mercato interno” dei paesi interessati non possono essere considerate come un fallimento. E questo è senz’altro anche il punto di vista dei produttori europei dei paesi del Nord che hanno eliminato concorrenti che operavano nei paesi mediterranei.

Che questo processo sia stato voluto o meno è un problema di secondaria importanza. L’essenziale è intenderne l’oggettività. Il risultato effettivo del processo è questo: la distruzione capitalisticamente necessaria di sovracapacità produttiva è stata localizzata regionalmente all’interno dell’eurozona, modificando in profondità (e in modo irreversibile?) la mappa della produzione manifatturiera in Europa (grafico 12).

I tre modi, i due vincoli e l’unica soluzione

I rischi che il nostro sistema economico corre sono facili a intendersi. I modi per accrescere la competitività, in fondo, non sono molti: sono essenzialmente tre. Svalutazione della moneta, svalutazione dei salari (la cosiddetta svalutazione interna) e miglioramento della produttività del lavoro per mezzo di investimenti.

La moneta unica ha introdotto un vincolo che impedisce di adoperare il primo modo, la crisi ha inibito gli investimenti privati e – attenzione – le politiche di austerity hanno introdotto un ulteriore vincolo che impedisce che siano effettuati investimenti pubblici (non per caso anche nell’ultima “legge di stabilità” le spese pubbliche per investimenti sono state ridotte), e quindi anche il terzo modo è precluso. Il risultato è che per competere non resta che il secondo modo: la svalutazione dei salari, ossia la riduzione del costo del lavoro per unità di prodotto.

Ma la riduzione dei salari, che può interessare il salario diretto (la busta paga), indiretto (le spese sociali) o differito (le pensioni), e che può essere anche l’effetto del semplice aumento delle tasse (nel qual caso non vi è neppure alcun effetto positivo sulla competitività), porta con sé altre due conseguenze.

La prima è “la distruzione della domanda interna” (per citare un’intervista di Mario Monti alla Cnn rimasta giustamente famosa): ottima per riequilibrare la bilancia commerciale tramite riduzione delle importazioni, ma distruttiva per tutte quelle imprese che producono soltanto per il mercato interno (o che comunque realizzano in Italia la maggior parte del proprio fatturato).

La seconda è l’innesco di una tendenza deflattiva (tanto più grave quanto più la svalutazione interna necessaria è maggiore a motivo del rifiuto, da parte dei paesi in avanzo commerciale, di rivalutare i propri salari): è il processo rilevato da De Grauwe nell’articolo da cui siamo partiti. Un processo che, siccome la deflazione fa crescere il valore reale del debito, per l’Italia comporta il rischio concreto dell’insostenibilità di un debito pubblico che ha già superato il 132% del pil.

Scenari possibili

Se prolunghiamo il trend che abbiamo visto in opera in questi ultimi anni, lo scenario praticamente obbligato per la nostra economia è quello di una deindustrializzazione irrecuperabile, o la sua trasformazione in una “economia di filiali” (Filialökonomie), con conseguente scivolamento verso il basso nella divisione internazionale del lavoro.

In Europa esiste un precedente piuttosto recente: quanto accadde ai territori della ex-Repubblica Democratica Tedesca a seguito dell’unificazione della Germania. Circa la possibilità di un’estensione continentale di questo modello va però osservato che in quel caso la trasformazione morfologica del panorama industriale del paese (sostanziale deindustrializzazione, distruzione della grande industria, acquisizione delle parti maggiormente fungibili dei Kombinate dell’Est e loro utilizzo quali filiali/succursali di imprese dell’Ovest) ha comportato la necessità di ingenti trasferimenti dall’Ovest – tuttora in corso – per finanziare consumi e investimenti. E, anche al di là del fatto che a distanza di un quarto di secolo questi trasferimenti non sono stati in grado di colmare il gap di reddito pro capite e produttività del lavoro tra le due parti della Germania, poche cose sono chiare come l’indisponibilità del governo tedesco a replicare questa seconda parte del “modello-Rdt” nel caso dell’Europa.

Esistono scenari alternativi a questo sbocco? A questo riguardo le ipotesi possibili sono tre:

1) un recupero della nostra economia trainato dal commercio estero extra-Ue. Sono in molti oggi a sperare che l’effetto combinato del calo del prezzo dei prodotti petroliferi, della svalutazione dell’euro rispetto al dollaro e delle politiche antideflazioniste della Bce possano fare questo miracolo. È lecito dubitarne, e per diversi motivi. Il primo è che quei tre elementi positivi del quadro attuale sono contingenti. In particolare, è possibile una ripresa almeno a medio termine del prezzo dei prodotti petroliferi, e una ripresa di valore dell’euro è addirittura probabile: è difficile infatti che il resto del mondo tolleri una svalutazione nel lungo periodo dell’euro, che – è bene non dimenticarlo – è la moneta adottata da paesi che nel loro insieme vantano già un significativo surplus commerciale nei confronti del resto del mondo. Il secondo è che anche quegli elementi positivi hanno effetti collaterali non piacevoli: il calo del prezzo dei prodotti petroliferi, ad esempio, porta con sé un calo dell’export nei confronti dei paesi produttori di petrolio. Il terzo è che in particolare le politiche della Bce sono senz’altro tardive, e comunque di efficacia limitata.

2) La fine del vincolo fiscale, ossia delle politiche di austerity. Neanche questa soluzione sembra di per sé sufficiente a risolvere i problemi. Al contrario, se essa avviene in assenza di reflazione in Germania, l’effetto sarà un miglioramento di breve periodo della domanda interna, ma al prezzo di tornare ad alimentare squilibri della bilancia commerciale (perché il maggiore denaro disponibile sarà speso per comprare prodotti più competitivi importati dall’estero). La stessa proposta di De Grauwe di effettuare investimenti infrastrutturali in Germania (una sorta di surrogato della reflazione salariale che la Germania in questi anni non ha voluto fare) viene incontro solo apparentemente e nel breve periodo al nostro problema: infatti, sebbene questi investimenti rilancerebbero la domanda interna tedesca lasciando spazio per maggiori esportazioni verso quel paese, d’altro lato nel lungo periodo essi determinerebbero un ampliamento del gap competitivo di cui gode la Germania e per questa via una ripresa e consolidamento degli squilibri della bilancia commerciale nell’eurozona.

3) Il terzo scenario possibile è rappresentato dalla fine del vincolo monetario. Essa determinerebbe il riacquisto immediato della flessibilità del cambio, e per questa via un rapido riequilibrio delle bilance commerciali in Europa. La necessità di distruggere capacità produttiva in eccesso in Europa, evidenziata dalla crisi, non verrebbe meno: ma tale distruzione sarebbe meno concentrata geograficamente.

Quali game changers all’orizzonte?

Tutto questo lascia impregiudicata una domanda di fondo, che travalica lo stesso scenario europeo: assumendo che il modello della crescita a debito non sia più ripristinabile, è possibile oggi un ritorno duraturo alla profittabilità del capitale che non si fondi principalmente sulla compressione del prezzo della forza-lavoro?

Credo che in fondo sia questa la domanda cruciale sottesa (ma taciuta) alle teorizzazioni sulla secular stagnation. In effetti, non si rende giustizia a Summers se non si ricorda che oltre allo scenario inerziale («se negli anni a venire si vorrà mantenere la piena occupazione, i tassi d’interesse reali nel mondo industrializzato dovranno probabilmente essere mantenuti più bassi di quanto lo siano stati storicamente», e tutto questo «può avere implicazioni importanti per la stabilità finanziaria») egli accenna anche a uno scenario differente: «Alvin Hansen enunciò il rischio di una stagnazione secolare alla fine degli anni Trenta, in tempo per assistere al boom economico contemporaneo e successivo alla seconda guerra mondiale. È senz’altro possibile che si produca qualche evento esogeno di grande portata in grado di aumentare la spesa o di ridurre il risparmio in misura tale da accrescere il tasso di interesse reale da piena occupazione nel mondo industriale e da rendere irrilevanti le preoccupazioni che ho espresso. Guerra a parte, non è chiaro quali eventi del genere possano verificarsi». Che qualcuno negli ultimi tempi abbia cominciato a riflettere seriamente sulla praticabilità di questo game changer mi sembra fuori di dubbio.

Una soluzione del tutto diversa troviamo in Marx: essa è compendiabile nell’esigenza di unsuperamento dell’attualemodo di produzione superiore all’attuale. Precisamente in questo senso Marx asserisce che le crisi per un verso sono “soluzioni” (ancorché “soltanto temporanee”) “delle contraddizioni esistenti” del modo di produzione capitalistico, “eruzioni violente che servono a ristabilire l’equilibrio turbato”, ma d’altra parte sono un sintomo dell’inadeguatezza dell’attuale modo di produzione: «Nelle contraddizioni, crisi e convulsioni acute si manifesta la crescente inadeguatezza dello sviluppo produttivo della società rispetto ai rapporti di produzione che ha avuto finora. La distruzione violenta di capitale, non in seguito a circostanze esterne a esso, ma come condizione della sua autoconservazione, è la forma più evidente in cui gli si rende noto che ha fatto il proprio tempo e che deve far posto a un livello superiore di produzione sociale».

Negli ultimi decenni, in particolare dopo la fine dell’Unione Sovietica e delle “democrazie popolari” dell’Est europeo, la possibilità stessa di un «livello superiore di produzione sociale» è stata rifiutata quale astratto utopismo, tendenzialmente totalitario. È però la realtà stessa del modo di produzione capitalistico e delle sue contraddizioni a riproporre l’esigenza invocata da Marx.

Come tradurla in pratica oggi? Non è possibile dare una risposta a questa domanda senza tornare al grande dibattito (rimosso e dimenticato dopo l’89) sul confronto tra economia di piano ed economia di mercato e alle concrete forme di economia pianificata sperimentate nel Novecento. Alla ricerca non di modelli, ma di insegnamenti per l’oggi: in particolare sulla possibilità di combinare la programmazione ex ante della vita economica con gli aggiustamenti ex post determinati dalle forze di mercato.

È addirittura ovvio che si tratta di una direzione alternativa al fondamentalismo di mercato oggi imperante, una religione che ha nella libertà assoluta dei movimenti di capitale il suo principale articolo di fede e nel dogma della banca centrale indipendente il tratto distintivo della sua variante ultraortodossa europea.

Oggi quella direzione alternativa, senza sognare un’impossibile fuga dal mercato mondiale (la sostanziale emarginazione dal quale fu decisiva per decretare l’insuccesso delle economie pianificate dell’Urss e dell’Est europeo), deve prevedere un ampliamento della sfera pubblica dell’economia e forme di socializzazione degli investimenti tali da condurre a una forma di economia mista in cui le scelte strategiche di sviluppo siano sottratte alla logica del profitto privato.

È oggi d’uso, soprattutto a sinistra, chiedersi se questo possa conseguirsi all’interno di un’economia nazionale. Si tratta di un interrogativo che spesso è brandito come un’arma polemica, non diversamente dall’appellativo di “protezionista” (cioè fautore di barriere, tariffarie e non, agli scambi sul mercato) affibbiato a chiunque non ritenga un tabù la fine dell’area valutaria dell’euro (cioè il ripristino anche in Europa del mercato dei cambi). È comunque un interrogativo che va preso sul serio, e al quale non si può rispondere in astratto, senza cioè disegnare i contorni del modello sociale che si intende realizzare e il livello conseguentemente considerato ottimale di apertura dell’economia.

È senz’altro più facile dare risposta a un diverso interrrogativo: se questo si possa realisticamente conseguire all’interno dell’attuale cornice istituzionale europea. E in questo caso la risposta non può non essere nettamente negativa.