L’eccesso di capacità e il velo di Maya sugli occhi degli economisti

di Andrea Pannone

Pubblichiamo un articolo di Andrea Pannone, economista già intervenuto nella sezione Transuenze negli scorsi mesi (https://www.machina-deriveapprodi.com/post/capitalismo-delle-piattaforme-capital-gain-e-revolving-doors). In questo contributo, Pannone si sofferma su una tendenza «strutturale» e poco discussa degli ultimi decenni, il persistente sottoutilizzo della capacità produttiva, che nella sua analisi contraddice la visione neoclassica della capacità autoregolativa dell’economia capitalistica, attraverso appunto la periodica rimozione del capitale in eccesso (in altre parole, le crisi congiunturali). Il sottoutilizzo di capacità produttiva, in questa lettura, è uno dei sottostanti che alimentano la duplice tendenza alla concentrazione dei capitali e alla centralizzazione proprietaria, ma anche il lungo ciclo di espansione finanziaria che ha segnato gli ultimi decenni. E non certo per ultimo, l’acuirsi delle tensioni geopolitiche in corso.

Pubblichiamo un articolo di Andrea Pannone, economista già intervenuto nella sezione Transuenze negli scorsi mesi (https://www.machina-deriveapprodi.com/post/capitalismo-delle-piattaforme-capital-gain-e-revolving-doors). In questo contributo, Pannone si sofferma su una tendenza «strutturale» e poco discussa degli ultimi decenni, il persistente sottoutilizzo della capacità produttiva, che nella sua analisi contraddice la visione neoclassica della capacità autoregolativa dell’economia capitalistica, attraverso appunto la periodica rimozione del capitale in eccesso (in altre parole, le crisi congiunturali). Il sottoutilizzo di capacità produttiva, in questa lettura, è uno dei sottostanti che alimentano la duplice tendenza alla concentrazione dei capitali e alla centralizzazione proprietaria, ma anche il lungo ciclo di espansione finanziaria che ha segnato gli ultimi decenni. E non certo per ultimo, l’acuirsi delle tensioni geopolitiche in corso.

Il contenuto dell'articolo è esclusiva responsabilità dell'autore e non coincide necessariamente con la posizione dell'Ente in cui lavora.

* * * *

Introduzione

Già nelle prime pagine del Capitale Karl Marx individua chiaramente la contraddizione intrinseca alla dinamica dell’economia capitalista: la competizione tra capitalisti per incrementare la produttività richiede un incessante investimento nella crescita dei mezzi di produzione che conduce a una condizione generalizzata di sovraccumulazione del capitale costante (e della composizione organica del capitale, ossia del rapporto tra capitale costante e capitale variabile), caratterizzata da un eccesso di capacità produttiva, un’elevata disoccupazione e da un declino del tasso di profitto.

Quando quest’ultimo scende al di sotto di un certo punto critico, scoppia la crisi. Le modalità concrete di sviluppo della crisi dipendono, ovviamente, dalle specifiche circostanze storiche entro cui si realizza tale processo, che non rappresenta però una semplice possibilità teorica ma una tendenza causata dall’operare stesso del meccanismo competitivo. Ad ogni modo, nei Manoscritti del 1861-63 che contengono le Teorie del plusvalore, Marx chiarisce che, in seguito ad una crisi economica, quando il processo di produzione si arresta e il processo lavorativo viene limitato o, in certi casi, completamente fermato, vi è distruzione di capitale reale: il macchinario che non viene utilizzato non è più capitale, così come il lavoro che non viene sfruttato e le materie prime che giacciono nei magazzini. Proprio questo processo di distruzione del capitale/di capacità eccedente permette al capitalismo di autoregolarsi e di continuare a sopravvivere almeno fino alla crisi successiva.

Da una prospettiva solo per alcuni versi simile, Joseph Schumpeter ha riconosciuto nel cosiddetto fenomeno della «distruzione creatrice» – il processo attraverso cui innovazioni tecnologiche e gestionali trasformano il ciclo produttivo, scompaginando l’equilibrio dei mercati ed eliminando le imprese incapaci d’innovare – il modo in cui il capitalismo evolve e rimuove capitale/capacità in eccesso.

L’osservazione empirica relativa agli ultimi 20/25 anni sembra però contraddire queste conclusioni. A partire dalla fine degli anni ’90, infatti, l’esistenza di gradi di utilizzazione della capacità produttiva persistentemente al di sotto del livello considerato «normale», diventa un aspetto non più disconoscibile nella maggior parte delle industrie globali, ossia di tutte quelle industrie che operano in modo efficace in tutti o nella maggior parte dei mercati mondiali, come affermano ad esempio Crotty (2002 e 2017) e Lavoie (2015 e 2016). Questo è vero a prescindere dalle temporanee interruzioni nelle forniture delle catene di valore globali che si sono determinate in seguito al protrarsi della fase pandemica prima e allo scoppio della guerra in Ucraina poi, e che hanno colpito particolarmente i settori produttivi più dipendenti da input differenziati (il settore automobilistico in primo luogo, vedi ad esempio https://www.imf.org/en/Publications/WP/Issues/2022/02/15/Supply-Bottlenecks-Where-Why-How-Much-and-What-Next-513188). I «colli di bottiglia» dal lato dell’offerta, comunque, non eliminano il problema dell’inutilizzazione dei beni capitali che restano inattivi a causa delle carenze di forniture di beni capitali complementari.

In altri termini, la sovrabbondanza cronica di capitale/capacità, spesso teoricamente sottovalutata dalla maggior parte degli economisti, sembra un tratto non facilmente rimovibile nella realtà dei sistemi economici moderni. La sua comprensione, come vedremo nelle pagine seguenti, costituisce un elemento indispensabile per interpretare la recente accentuazione di importanti tendenze del capitalismo contemporaneo quali, ad esempio, la concentrazione dei capitali in poche mani e la centralizzazione della proprietà delle imprese, già individuate da Marx ai tempi della stesura del primo libro del Capitale.

La «grande illusione»

Il fatto che un’economia di mercato non sia in grado di sfruttare appieno le sue potenzialità produttive è stato in passato riconosciuto da molti studiosi – cfr., per una parziale rassegna, Hirschman (1970). Cionondimeno, in quasi tutti i modelli formali degli economisti, il concetto di eccesso di capacità rimane confinato a fenomeno transitorio o di breve periodo, contribuendo ad alimentare un falso convincimento. L’analisi di Pierangelo Garegnani condotta per la Svimez nel 1962[1] aiuta a focalizzare con estrema chiarezza il punto. In sostanza, un’insufficienza della domanda aggregata, che nel breve periodo si manifesta in una sottoutilizzazione della capacità produttiva dell’economia, determina anche una riduzione della produzione nel settore che produce beni capitali e, quindi, della capacità produttiva che si forma nel lungo periodo. È dunque solo la minor formazione di capacità produttiva (quando non una vera e propria distruzione) a impedire all’insufficienza della domanda di tradursi in una persistente sottoutilizzazione della capacità produttiva esistente, nascondendo così le tracce e la rilevanza del fenomeno[2]. Come scrive Garegnani (1992): «Questo ingenera il convincimento che il sistema si muova lungo un trend definito dalla condizione di normale utilizzazione della capacità produttiva – ossia, nel linguaggio di Harrod, dall’ipotesi di crescita al saggio «garantito»[3] – e che il principio della domanda effettiva vada dunque bandito dall’analisi di lungo periodo e chiamato in causa unicamente per spiegare gli scostamenti ciclici dal grado normale di utilizzazione della capacità produttiva».

Le recenti evidenze empiriche

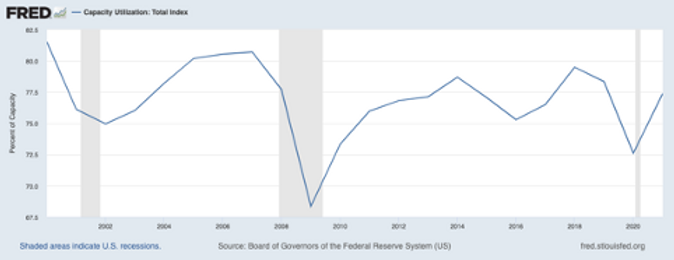

Le evidenze empiriche di oltre due decenni, però, consentono di far cadere definitivamente questo «velo di Maya» davanti agli occhi degli economisti. Sebbene, infatti, sia estremamente difficile definire un grado «normale» di utilizzazione della capacità produttiva di un’impresa o di sistema economico, almeno fino alla fine degli anni ‘90 numerosi studi effettuati dagli istituti di statistica o dalle società di sondaggio, come dai ricercatori e dagli specialisti, convergevano sul fatto che le imprese operassero solitamente intorno all’82-85% per cento della loro capacità massima (si veda ad esempio l’ indagine annuale effettuata dall’US Census Bureau, chiamata Indagine sull’utilizzo della capacità di impianto). La media delle ultime due decadi (2000-2021), però, si attesta ormai intorno al 73-74% - quindi persistentemente ben al di sotto della capacità considerata «normale» - sia negli USA (vedi grafico sotto) che in Giappone e nella maggior parte dei paesi europei.

Utilizzazione della Capacità Produttiva negli Usa, periodo 2000-2021: fonte Federal Reserve Economic Data

La ricerca di una giustificazione teorica

Se le cose stanno così, l’esistenza di un cronico eccesso di capacità produttiva dovrebbe essere posto al centro di qualunque analisi di un sistema economico moderno. Prima, però, il concetto dovrebbe ricevere adeguata giustificazione teorica. Riprendendo ed estremizzando lo schema di ragionamento di Garegnani (vedi sopra) si dovrebbe dimostrare, ad esempio, che nel lungo periodo il potenziale produttivo (e quindi lo stock di capitale esistente) non viene distrutto (o viene distrutto in modo molto limitato) pur in presenza di una forte insufficienza della domanda percepita come non temporanea dalle imprese, rendendo così impossibile nascondere le tracce di una sua persistente inutilizzazione, in coerenza con le evidenze empiriche disponibili.

Per comprendere le ragioni di ciò, bisogna partire dalla comprensione del ruolo assunto dal credito negli ultimi vent’anni rispetto ai processi di creazione/distruzione della capacità produttiva.

L’idea di fondo è che nelle economie moderne le imprese tendano ormai a non possedere più (o comunque tendano a possedere sempre meno) il diritto di proprietà dei beni capitali necessari per produrre beni di consumo e/o beni strumentali, bensì tendano a possedere solo il loro diritto d’uso per più periodi di produzione. L’accesso a tale diritto avviene attraverso l’intermediazione del sistema bancario che ne definisce le condizioni contrattuali, dato il tasso di sconto fissato dalla Banca Centrale e il prezzo dei beni capitali che sono stati già stati prodotti, fissato dai venditori. Ciascun impegno contrattuale prevede che le imprese paghino alle banche una rata fissa annua (rental cost) per ciascun bene capitale preso in affitto, rata che include la sua manutenzione in condizioni ottimali. Il costo del capitale è quindi un sunk cost in quanto verrebbe sostenuto dalle imprese anche se, nel periodo di durata del contratto, non ci fosse alcuna richiesta dei loro prodotti (vedi Morroni, 1992)[4].

Trasformazioni dell’economia ed eccesso di capitale

Il fenomeno descritto, che di fatto implica il passaggio dall’acquisto di un bene all’acquisto di un servizio, comincia ad essere chiaramente riconoscibile già intorno alla fine degli anni ’90, quando l’avvento della «rivoluzione digitale» favorisce progressivamente: a) la possibilità di monitorare e gestire in tempo reale ogni macchina e impianto;

b) l’affermazione di una disciplina giuridica in grado di assicurare contratti di servizio capaci di regolare la relazione tra chi beneficia del bene e chi quel bene lo mette a disposizione;

c) l’evoluzione dai tradizionali modelli di finanziamento bancario verso opzioni di affitto, leasing, noleggio di attrezzature con pagamenti periodici in corso, contratti di manutenzione preventiva ecc. Oggi, ricorrendo a un neologismo mutuato dall’inglese, si parla di «servitizzazione», ad indicare una forte maturazione di questo fenomeno (vedi Pannone, 2022), che si è diffuso praticamente a tutte le classi di beni capitali[5].

Quali sono le implicazioni di questo cambiamento ai fini del nostro discorso? È chiaro che se i beni capitali acquisiti attraverso l’intermediazione bancaria rimanessero (almeno) parzialmente inutilizzati a causa dell’insufficienza della domanda, le imprese che hanno sottoscritto un impegno contrattuale pluriperiodale non avrebbero alcun interesse a disfarsene in quanto devono continuare a pagare la rata di affitto. Tale rata poi include la manutenzione di quei beni, cosa che ne scongiura il deterioramento fisico[6]. Questo vuol dire che lo stock di capitale disponibile in un sistema economico (o in un’industria o in un’impresa) non ha ragione di venir distrutto a fronte di una (anche significativa) insufficienza della domanda aggregata, né è vero che i programmi di investimento già avviati sarebbero del tutto dismessi[7]. D’altra parte, se l’insufficienza della domanda di merci non fosse un fenomeno temporaneo, sarebbe difficile sostenere che una eventuale «guerra dei prezzi» – ossia una situazione in cui le imprese si rincorrono ad abbassare i prezzi per sottrarre clienti ai rivali e per aumentare il grado di utilizzo della propria capacità produttiva - venga spinta fino al punto di riattivare la domanda reale di merci in modo sufficiente ad eliminare il gap con la produzione potenziale. È invece più probabile che, data la struttura prevalentemente oligopolistica dei mercati moderni, si approdi a comportamenti collusivi, più o meno taciti, con un nuovo prezzo di equilibrio superiore al costo marginale, cosi da mantenere in vita anche le imprese tecnologicamente meno efficienti.

In conclusione, ci sono molte ragioni per pensare che l’eccesso di capacità/capitale non riesca ad essere facilmente eliminato da un’economia/industria.

È altresì evidente che la cosa non è senza conseguenza per le singole imprese. Infatti, a parità di altre condizioni, il costo fisso medio e il costo unitario di produzione aumenterebbero, mentre l’ammontare dei profitti economici – ossia dei profitti che si ottengono dalla vendita dei beni dopo aver sottratto i costi espliciti ed impliciti delle imprese – risulterebbe più basso del livello massimo corrispondente alla piena utilizzazione di tutti i beni capitali disponibili. La mancata acquisizione di profitti economici porta a una minore disponibilità di fondi interni (free cash flow) per le imprese, con impatti chiaramente differenziati a seconda della loro dimensione e forza. Le imprese più grandi e con più potere di mercato avrebbero sicuramente, rispetto alle altre, maggiore disponibilità di fondi interni (dati dalla somma dei profitti economici pregressi che non sono stati distribuiti agli azionisti) e/o una maggiore facilità di accedere al credito bancario per compensare l’eventuale riduzione. Mentre le prime potrebbero continuare a sopravvivere alle fasi di crisi e re-impiegare velocemente la capacità in eccesso verso nuove opportunità di profitto[8], le altre potrebbero non farcela ed essere costrette a lasciare il mercato, a meno di riuscire a indebitarsi ulteriormente col sistema bancario[9]. Il loro indebolimento o la loro eventuale uscita, però, non implicherebbe comunque distruzione di capitale (né rimozione della capacità in eccesso) in quanto gli stessi beni capitali potrebbero essere riacquisiti dalle imprese «vincenti» che ingloberebbero lo spazio economico delle prime o attraverso processi di concentrazione dei mercati[10] – accentuandone la loro forma oligopolistica - o attraverso processi di «centralizzazione del capitale»[11]. Questo secondo tipo di processi, in particolare, può concretizzarsi tramite «liquidazione, acquisizione o fusione aziendale, che implicano cambiamenti nel diritto di proprietà; oppure anche in modo surrettizio, quando la proprietà formale del capitale resta frammentata ma il controllo si concentra in poche mani, come nei settori in cui le catene produttive sono basate sull’outsourcing oppure, più in generale, come accade con la massa dei capitali la cui proprietà è dispersa tra una miriade di azionisti e depositanti ma la cui gestione è demandata ai vertici di società per azioni e istituti bancari» (Brancaccio et al., 2015) [12].

Osserviamo, in particolare, come la concentrazione nella gestione dei portafogli finanziari svincolata dalla proprietà formale rappresenti un aspetto inedito del processo di centralizzazione del capitale descritto da Marx e sia inscindibilmente connesso al ruolo sempre più egemone e pervasivo assunto negli ultimi venti anni dai mercati finanziari. Il top management di un’azienda potrebbe non possedere una singola azione della società che dirige ma limitarsi a svolgere la funzione di massimizzare i profitti degli azionisti[13]. In una fase storica in cui il capitale produttivo disponibile è soggetto a mancata o ridotta valorizzazione (vedi sopra), investire risorse crescente sui mercati finanziari ha rappresentato l’opzione più vantaggiosa per conseguire l’obiettivo[14]. Questo è avvenuto lucrando elevate plusvalenze derivanti dallo scambio di asset non riproducibili (come ad esempio titoli, azioni, beni immobili ecc.), spesso alimentati con la procedura del riacquisto delle azioni di propria emissione (buyback) che contribuisce a gonfiare il valore di quegli asset e ad attirare ulteriori richieste degli stessi da parte degli investitori operativi sui mercati finanziari. Naturalmente, la crescita dei profitti monetari e il consolidamento del potere di cui alcune imprese hanno saputo beneficiare negli ultimi anni sarebbero state comunque impensabili senza alcune delle vantaggiose misure di politica fiscale e monetaria adottate dai Governi e dalle Banche Centrali (anche) a loro favore[15].

Osservazioni conclusive

In conclusione, appare evidente, che il riconoscimento dell’eccesso di capacità/capitale cronico nelle economie moderne, fenomeno avvalorato ormai da molteplici osservazioni empiriche, avrebbe conseguenze dirompenti per tutta la teoria economica, prima di tutte per quella neoclassica che è costruita intorno al concetto di equilibrio di pieno impiego delle risorse disponibili. Come notava giustamente Fernando Vianello (2003): «se la condizione normale dell’economia è di poter fare di più di quel che fa – allora il problema cruciale non è quello della scelta fra usi alternativi di risorse scarse, ma quello di fare in modo che le potenzialità di produzione e di crescita non vadano sprecate. I prezzi, dal canto loro, non possono essere pensati come indici di scarsità; né l’inutilizzazione di una parte delle risorse come il risultato di un “fallimento del mercato”, non essendo fra i compiti del mercato garantirne la piena utilizzazione».

È pertanto auspicabile che gli economisti costruiscano analisi e modelli formali senza prescindere da questo aspetto che andrebbe posto a fondamento, a parere di chi scrive, della spiegazione di alcune delle tendenze più evidenti del capitalismo contemporaneo.

Add comment