E' l'Italia, non la Spagna, il vero elefante nel salotto dell'economia europea?

di Edward Hugh

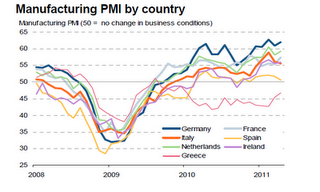

Sfogliando gli ultimi dati sul PIL dell'UE, una cosa è sempre più evidente: quando si parla di future decisioni di politica monetaria della BCE, ed esattamente a quanti altri aumenti dei tassi di interesse andremo incontro, allora le prestazioni dell' economia italiana si rivelano critiche. Il modello di crescita è ormai abbastanza chiaro: la Germania e la Francia crescono a un ritmo vivace, mentre le cosiddette economie"periferiche" (Portogallo, Irlanda, Grecia e Spagna) o ristagnano, o strizzano l'occhio alla recessione. Esse sono sottoposte all'azione combinata della loro mancanza di competitività internazionale, del loro sovraindebitamento e degli effetti di contrazione dei loro programmi di austerità.

Sfogliando gli ultimi dati sul PIL dell'UE, una cosa è sempre più evidente: quando si parla di future decisioni di politica monetaria della BCE, ed esattamente a quanti altri aumenti dei tassi di interesse andremo incontro, allora le prestazioni dell' economia italiana si rivelano critiche. Il modello di crescita è ormai abbastanza chiaro: la Germania e la Francia crescono a un ritmo vivace, mentre le cosiddette economie"periferiche" (Portogallo, Irlanda, Grecia e Spagna) o ristagnano, o strizzano l'occhio alla recessione. Esse sono sottoposte all'azione combinata della loro mancanza di competitività internazionale, del loro sovraindebitamento e degli effetti di contrazione dei loro programmi di austerità.

In questo senso, data la sua dimensione, l'Italia è in una posizione chiave per far pendere l'equilibrio tra centro e periferia in un modo o l'altro. E il fatto che la crescita dell'economia italiana sembra ancora una volta essere in blocco totale, non è una buona notizia in questo senso, con il tasso trimestrale di crescita in caduta, dallo 0,6% nel 2° trimestre 2010, allo 0,5% nel 3°, allo 0,1% nel 4° ° trimestre e ancora allo 0,1% nel 1° trimestre 2011.

Campione di crescita lenta?

Suppongo che nessuno davvero si dovrebbe sorprendere del fatto che la crescita del PIL in Italia ha continuato a diminuire nei primi tre mesi di quest'anno - sia in termini assoluti che rispetto al centro Europa – dato che il tasso medio di crescita in Italia durante l'ultimo decennio è stato solo di circa lo 0,6% all'anno. Non dovrebbe sorprendere, ma sono sicuro che sarà una soprpresa, dal momento che i mercati finanziari sono stati solo a pensare al deficit italiano, relativamente basso fin dall'inizio della crisi, piuttosto di preoccuparsi di come potrà mai pagare il debito già accumulato un paese con un basso tasso di crescita e un elevato tasso di dipendenza degli anziani. Il debito italiano sul PIL è attualmente poco meno del 120%, mentre l'età media della popolazione è di 45 anni, e quindi si può dire che l'Italia è come il Giappone, senza il surplus delle partite correnti.

Ora se le trimestrali di crescita del PIL non andranno oltre lo 0,1% raggiunto nei primi tre mesi di quest'anno, allora anche le previsioni di crescita modesta allo 1% del PIL del FMI per il 2011 potrebbero sembrare molto ottimistiche. E se il paese ora scivola in recessione (non è certo escluso), la performance potrebbe diventare molto più scarsa .

Alcuni non crescono

Il risultato italiano è in netto contrasto con le ottime prestazioni delle principali componenti del nucleo centrale dell'Europa, sottolineando ancora una volta che, nonostante il fatto che, al momento, l'Italia sia riuscita a rimanere al riparo dall'ira dei mercati delle obbligazioni, il paese essenzialmente fa parte delle economie a bassa crescita e ad alto debito del settore pubblico della periferia d'Europa. Nel 1 ° trimestre 2011 la crescita reale del PIL Tedesco e Francese è stata molto più forte del previsto, con la Germania che ha registrato una crescita impressionante del 1,5% trimestrale (6% annualizzato), significativamente più forte dello 0,9% atteso dal mercato, mentre il PIL francese è aumentato dell' 1,0 %, in questo caso con un forte contributo proveniente dalla domanda interna che si è riflessa in un forte aumento delle importazioni, importazioni di cui in teoria dovrebbe avere beneficiato l'Italia.

Francia e Germania sono infatti i principali partners commerciali dell'Italia, rappresentando circa un quarto delle esportazioni totali dell'Italia. Quindi, anche se non abbiamo ancora un crollo dei Q1 PIL italiano nel 1° trimestre, il punto di cui sopra indica una domanda interna stagnante solo parzialmente compensata dal miglioramento delle esportazioni nette.

I più recenti risultati indicano che il PIL tedesco ha ora superato il suo picco pre-crisi, mentre il PIL italiano è ancora bloccato al livello della fine del 2004. Il grafico qui sotto (che proviene da un recente rapporto dell'economista di PNB Paribas Ken Wattret) mostra l'andamento del PIL a prezzi costanti nei quattro maggiori paesi della zona euro (più il Regno Unito) con base al 1° trimestre 2008. La Francia è in una posizione simile alla Germania, dal quarto trimestre 2010 il PIL è stato di circa 1,6% inferiore rispetto al picco pre-crisi, ed è appena salito all'1%.

La situazione negli altri paesi, tuttavia, è molto diversa. In Italia, Spagna e Regno Unito, il PIL attualmente è del 5,2%, 4,3% e 4,1%, rispettivamente, inferiore ai livelli massimi raggiunti nel 1° trimestre 2008. Quindi, cos'è che spiega le differenze? Nel caso tedesco la forza del rimbalzo è in parte un prodotto della eccezionale profondità della recessione che si è avuta lì. Tra marzo 2007 e marzo 2008 il PIL tedesco è crollato in tutto del 6,6%. Ciò a fronte di diminuzioni del PIL rispettivamente del 3,5% e del 2%, nelle due recessioni dei primi anni 1990 e nei primi anni del secolo attuale.

L'economia italiana è simile a quella tedesca, il consumo interno è debole e la crescita dipende dalle esportazioni: purtroppo l'economia italiana non è sufficientemente competitiva per poter funzionare

La forte dipendenza della Germania dalle esportazioni, e la conseguente elevata sensibilità alle fluttuazioni del commercio mondiale, è la ragione principale per cui il paese va da una forte crescita alla recessione profonda e viceversa (in realtà la crescita trimestrale del PIL nel 1° trimestre 2008 è stata di 1,4%, poco prima che l'economia cadesse in recessione). Questa dipendenza si riflette nella quota insolitamente elevata del PIL rappresentata dalle esportazioni (oltre il 50%), e potrebbe anche essere associata con l'età media della popolazione insolitamente alta, di 45 anni.

Come si può vedere nel grafico, le contrazioni cumulative del PIL nelle altre grandi economie europee sono state in genere notevolmente inferiori che in Germania, anche in un paese come il Regno Unito che era estremamente vulnerabile ai problemi nel settore finanziario. Un quadro analogo si trova negli Stati Uniti, dove i problemi nell'immobiliare e nel settore bancario hanno costituito un elemento centrale e archetipico della crisi globale, anche se il PIL è diminuito di solo un cumulativo 4% dal massimo al minimo, due terzi della caduta tedesca .

D'altra parte, il caso italiano offre un'eccezione evidente all'idea che più profondo è il crollo e più ripida sarà la risalita. Il declino cumulativo nel PIL italiano dal picco del 1° trimestre 2008 al fondo del 2° trimestre 2009 è stato di quasi il 7% - con una perdita di produzione maggiore anche di quella sperimentata in Germania.

Ma il rimbalzo è stato molto meno impressionante di quello tedesco, con un PIL ancora quasi il 5% al di sotto del picco pre-crisi, ancora a livello del 4° trimestre 2003. In gran parte, questa situazione è una conseguenza della debole performance delle esportazioni italiane. In Germania, le esportazioni hanno adesso superato il loro picco pre-crisi, mentre le esportazioni in Italia sono ancora oltre il 14% sotto il loro punto più alto del 1° trimestre 2008 (vedi tabella).

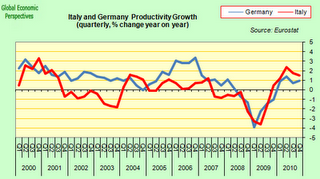

La chiave è la produttività

La crescita media trimestrale del PIL tedesco, dacché l'economia è andta a fondo nel 1 ° trimestre 2009, è stata quasi dell'1%, mentre l'Italia, ha una media al di sotto dello 0,3%. La composizione geografica delle esportazioni tedesche e italiane è un fattore che influenza la performance relativa delle esportazioni tra i due paesi. La quota delle esportazioni tedesche che vanno ai mercati in via di sviluppo a crescita più veloce come la Cina, ha accelerato notevolmente a partire dallo scoppio della crisi, mentre l'Italia è ancora largamente dipendente dalle economie sviluppate - e fortemente indebitate . Inoltre l'Italia ha un grave problema di competitività. Incredibilmente, e secondo i dati Eurostat, nel primo decennio di questo secolo, l'indice italiano di produttività oraria è salito solo dello 0,75%, mentre quello tedesco è cresciuto del 13,3%. Vale a dire, la produttività tedesca è stata in media del 1,3% all'anno nel corso del decennio, mentre la produttività italiana si è mossa appena, con un aumento soltanto dello 0,07% l'anno. Di conseguenza, un aumento dei salari in Italia significa un brusco aumento dei costi unitari del lavoro. Così, nel primo decennio dell'euro gli italiani sonbo stati pagati di più per produrre praticamente quello che stavano producendo all'inizio del secolo. Naturalmente questo non è sostenibile.

L'input lavoro aumenta, ma non l'output

La situazione è ancora più incredibile se si tiene conto del fatto che in questi anni la forza lavoro è cresciuta costantemente, e il paese ha ricevuto diversi milioni di nuovi lavoratori migranti. Tra il 2002 e il 2010 il numero di cittadini non italiani ufficialmente residenti in Italia è aumentato di 3 milioni (o 200%).

Durante questo periodo la forza lavoro è cresciuta di circa un milione:

mentre l'occupazione è aumentata di circa 1,5 milioni.

Infatti, da quando l'Italia è uscita dalla recessione il numero degli occupati è salito a mala pena, mentre la percentuale di coloro che sono formalmente disoccupati è rimasta vicino al valore che aveva all'apice di crisi, il che è stato un bene per la produttività, ma non per i consumi. La combinazione ideale sarebbe una produzione e un'occupazione che crescono ad un ritmo sostenuto, con la prodzione che cresce più velocemente dell'occupazione. Attualmente il lavoro non è affatto in crescita, e il tasso di aumento della produzione sta rallentando notevolmente. Vale a dire che non abbiamo un "decollo".

Naturalmente, questa mancanza di competitività deve essere vista nel deterioramento della situazione estera dell'Italia, e il freno sulla crescita che è causa di questo, si vede chiaramente in questo confronto tra il disavanzo delle partite correnti e la crescita del PIL.

Le esportazioni sono andate crescendo rapidamente dalla metà dello scorso anno, ma le importazioni sono aumentate ancora più rapidamente, e quindi il disavanzo della bilancia commerciale si è ampliato notevolmente.

Crescere per uscire dai debiti?

A parte l'impatto sui livelli di vita in Italia e i servizi di welfare, il grosso problema che nasce dalla bassa crescita italiana e dalle prospettive di crescita declinante a lungo termine, è il probabile impatto sui piani italiani per ridurre l'onere del debito pubblico in essere. Ad esempio, la crescita inferiore a quella prevista potrà compromettere il conseguimento del suo obiettivo di deficit per il 2011? Beh, se non ci fosse un aumento della spesa per compensare il rallentamento economico (e ricordate, il partito del Primo Ministro Berlusconi ha appena fatto molto male alle elezioni regionali e locali), allora l'effetto moltiplicatore sul disavanzo sarebbe probabilmente piccolo e probabilmente non comporterebbe un cambiamento tale da mettere seriamente in discussione l'impegno del Governo italiano per i suoi obiettivi di bilancio, dato che il disavanzo del 4,6% raggiunto nel 2010 è stato 40bps al di sotto dell'obiettivo e che il governo sta puntando a un deficit del 2,7% per il 2012.

Ma il problema in Italia non è un alto livello di deficit durante la crisi, bensì è il debito elevato che il governo italiano ha accumulato negli anni, e il persistente basso livello delle prestazioni in termini di crescita, che potrebbero mettere in difficoltà il governo a riportare in pareggio situazione, e che potrebbe rendere necessario a un certo punto qualche tipo di ristrutturazione (soft o hard). Vediamo perché.

Secondo i dati dell'OCSE, mentre l'Italia ha avuto semore disavanzi primari (il deficit al netto del pagamento degli interessi) tra il 1970 e il 1991, il paese dal 1992 ha riportato avanzi primari corretti per il ciclo ogni anno - anche durante le profondità della recente crisi. Così in Italia il saldo primario corretto per il ciclo (in% del PIL) ha evidenziato un equilibrio di bilancio più in forma di molte delle maggiori economie sviluppate. Nonostante questo, il peso del debito in% del PIL ha continuato a crescere. Così, mentre Eurostat ha recentemente confermato che nel 2010 il disavanzo pubblicoitaliano è stato del 4,6% del PIL, 40 punti base al di sotto dell'obiettivo del governo, il rapporto debito/PIL è stato rivisto fino al 119% (in questo caso superiore all'obiettivo del governo). Ciò che fa la differenza è l'impatto della storia e del peso del debito accumulato, dal momento che gli interessi devono essere pagati sul debito.

Obiettivi ambiziosi, quasi impossibili da raggiungere

Ora l'Italia si è prefissata l'obiettivo di ridurre il disavanzo complessivosotto il 3% del PIL entro il 2012. In effetti, il Documento di Economia e Finanza del governo per il 2011 (DEF) si pone obiettivi molto ambiziosi in materia di politica fiscale. L'obiettivo è di ottenere un bilancio sostanzialmente in pareggio entro il 2014 attraverso il raggiungimento di un rapporto deficit/PIL del 3,9% nel 2012, 2,7% nel 2013, 1,5% nel 2013 e uno 0,2% nel 2014 e (come dice il documento) "così sistematicamente aumentando l'avanzo primario in modo a continuare nella strada di ridurre il debito pubblico". L'obiettivo è di mantenere l'equilibrio di bilancio entro un intervallo che è compatibile con la riduzione del debito. Ma quanto è realistico questo obiettivo?

Beh, per fare un paragone, a marzo, il Consiglio ECOFIN ha proposto cambiamenti di vasta portata nell'attuale Patto di Stabilità e Crescita (PSC). In particolare le proposte dei Ministri delle Finanze includevano l'inserimento di un principio di extra sforzo fiscale per i paesi fortemente indebitati - un principio noto come la condizione di "freno al debito". Secondo la nuova proposta il debito in eccesso, cioè il debito pubblico superiore al 60% del PIL, dovrebbe essere ridotto di 1/20 all'anno. Questa nuova condizione di freno al debito ha importanti implicazioni per i paesi altamente indebitati che sono finora sfuggiti alla attenzione del mercato, come il Belgio e l'Italia, dal momento che questi due paesi hanno a che fare con rapporti debito/PIL che si aggirano intorno al 100% e 120% rispettivamente . Ciò che sorprende circa il percorso di risanamento proposto dal governo italiano nel suo DEF è che sembra ancora più duro di quello previsto dalla nuova condizione di freno al debito della UE.

Naturalmente, assumendo che l'Italia raggiunga i suoi obiettivi di deficit di bilancio – il che naturalmente comporta di non avere nessun deficit stabilizzatore anticiclico durante le recessioni (ma questo è davvero realistico??) - la variabile chiave per guardare il rapporto debito/PIL è il PIL nominale. Ora l'Italia è riuscita a conseguire una crescita nominale del PIL di circa il 4% annuo nel decennio prima della crisi, e un calcolo approssimativo e rapido suggerisce che con una crescita nominale del PIL di circa il 4% il debito/PIL sarebbe sceso sotto il 100% secondo i criteri Econfin , e sotto il 95% secondo la DFP del governo italiano.

Prendimi se ce la fai

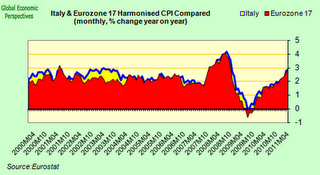

Ma una crescita del 4% del PIL nominale è realistica per il resto di questo decennio? E 'importante ricordare che la composizione della crescita media del 4% annuo, solo per l'1% circa proveniva da una crescita reale del PIL, mentre il 3% dall'inflazione. E, naturalmente, in questo periodo, come abbiamo visto, l'Italia ha perso notevolmente competitività con la Germania. Quindi, ciò che può aiutare per una cosa (debito pubblico e PIL), può essere parecchio dannoso per un'altra (competitività internazionale, deficit di conto corrente). Come ha scritto l'economista di Goldman Sachs Kevin Daly in una recente relazione:

Se ci limitiamo a prendere le prospettive di questi anni come un esempio, l'Italia, come abbiamo visto, è improbabile che vada oltre l'1% del PIL reale (e questo in un anno di forte espansione a livello globale), ma il paese potrebbe avere una crescita nominale del PIL del 4%, poiché l'inflazione è attualmente vicino al 3 %. Allo stesso tempo, la Germania può avere una crescita del PIL vicina al 4%, e l'inflazione a circa l'1% in meno rispetto l'Italia. Questo tipo di differenziali di inflazione proprio non hanno senso, se si considera che è la Germania che è in piena espansione, e l'Italia che è vicina a cadere in recessione. Tali differenze sono sintomi di profonda rigidità economiche in Italia.

Che cosa accadrebbe se l'Italia dovesse avere 1% di inflazione, e il 3% del PIL reale? Ebbene, come può essere plausibile questo? La Germania, come abbiamo visto, è stata solo in grado di ottenere l' 1,3% di crescita annua della produttività negli ultimi dieci anni, ed è difficile vedere l'Italia fare meglio, qualsiasi profonda riforma strutturale venga introdotta. Infatti, la della crescita a lungo termine in Italia sta declinando costantemente nel corso dell'ultimo mezzo secolo, al ritmo di circa l'1% al decennio, secondo l'economista Italiano Francesco Daveri:

Da quando ha scritto questo nel 2006, e la crescita nel corso del decennio è stato qualcosa di simile a una media del 0,6%, direi che le sue aspettativa non sono andate male. Ciò che mi lascia perplesso sono tutte le persone che ora "indovinano" che l'Italia sarà in grado di realizzare un tasso di crescita molto più elevato nel prossimo decennio.

Tutti insieme adesso: "Io credo nelle riforme strutturali"

L'FMI si aspetta una crescita reale di circa il 1,3% tra il 2012 e il 2015, e le previsioni dell'Unione europea non sono sostanzialmente diverse. Dati i tassi di crescita media, mi sembra una previsione molto ottimista, soprattutto in considerazione della recente performance.

Tutti gli sforzi sembrano essere diretti verso impellenti riforme strutturali, e questo è di per sé preoccupante, dal momento che sembra di avere avere a che fare più con una fede cieca che con un metodo empirico di analisi economica. Il più recente IV Rapporto del FMI conclude che: "solo un programma coraggioso e una riforma strutturale globale potrebbe scatenare tutto il potenziale di crescita dell'Italia". Ma qual è la probabilità che sia davvero attuato un programma così coraggioso e globale, e comunque, quanto possiamo capire davvero del potenziale di crescita reale in Italia in in base alla sua storia demografica? Mentre riecheggia il mantra delle "riforme strutturali", l'OCSE ci va un po' più cauto:

“L'economia in Italia ha superato la fase di profonda recessione innescata dalla crisi globale e sembra impostata per una graduale ripresa. Ma la forza di questa ripresa è incerta, per cui sarebbe saggio da parte del governo programmare le prossime manovre in base alla crescita piuttosto lenta vista nel decennio prima della crisi.”

Molti, ovviamente, diranno che l'Italia è molto più ricca di quanto sembri, perché tanta attività economica si svolge nel sommerso. Ma questo è del tutto fuori luogo, poiché il sommerso, per definizione, non paga le tasse, e crederò alla promessa di ridurre l'importanza dell'economia sommersa quando vedrò i risultati. Nel frattempo l'Italia è, nella migliore delle ipotesi, un paese che è molto più ricco di quanto non sembri, in cui le finanze pubbliche sono in pericolo di andare fuori controllo in una spirale di debito insostenibile.

Come Standard & Poor's ha osservato nella dichiarazione della scorsa settimana di rating watch negativo all'economia italiana:

Add comment