La Fed, i tassi di interesse e la stagflazione

di Michael Roberts

"L'economia ha compiuto dei progressi verso gli obiettivi di occupazione e inflazione e se i progressi continuano in maniera più ampia, come previsto, potrebbe presto essere giustificata una moderazione nel ritmo degli acquisti di asset", hanno affermato i funzionari della Federal Reserve degli Stati Uniti nella relazione sulla politica monetaria di settembre. La Fed ha anche segnalato che gli aumenti del tasso di interesse potrebbero continuare più rapidamente del previsto, con 9 responsabili politici su 18 che prevedono che i costi di finanziamento dovranno aumentare nel 2022. La Fed ha ridotto la sua previsione della crescita del PIL reale per quest'anno al 5,9% dal 7% della sua proiezione di giugno, ma ha innalzato la sua previsione per il prossimo anno al 3,8% dal 3,3% della proiezione di giugno. Più preoccupante per i mercati degli investimenti e per i lavoratori dipendenti, è che quest'anno l'inflazione dovrebbe attestarsi in media al 4,2% prima di tornare al 2,2% l'anno prossimo; e il tasso di disoccupazione rimarrà al di sopra dei livelli pre-pandemia per quest'anno e il prossimo. Il problema più importante per la Fed è se deve smettere di iniettare enormi quantità di denaro nel sistema bancario possibilmente per sostenere gli affari durante la crisi del COVID. Durante la sua riunione, ha chiarito che era imminente un "tapering"1 del suo acquisto mensile di titoli di stato e titoli ipotecari (prossima riunione) e "potrebbe presto essere giustificato" allentare i suoi acquisti di asset. Tuttavia, la Fed è divisa su quando farlo. Il presidente della Fed Powell ha osservato che alcuni partecipanti al FOMC ritengono che i criteri di "sostanziali ulteriori progressi" siano già stati soddisfatti, mentre ha descritto le condizioni del mercato del lavoro come se avessero "quasi soddisfatto" la sua visione di questi criteri.

"L'economia ha compiuto dei progressi verso gli obiettivi di occupazione e inflazione e se i progressi continuano in maniera più ampia, come previsto, potrebbe presto essere giustificata una moderazione nel ritmo degli acquisti di asset", hanno affermato i funzionari della Federal Reserve degli Stati Uniti nella relazione sulla politica monetaria di settembre. La Fed ha anche segnalato che gli aumenti del tasso di interesse potrebbero continuare più rapidamente del previsto, con 9 responsabili politici su 18 che prevedono che i costi di finanziamento dovranno aumentare nel 2022. La Fed ha ridotto la sua previsione della crescita del PIL reale per quest'anno al 5,9% dal 7% della sua proiezione di giugno, ma ha innalzato la sua previsione per il prossimo anno al 3,8% dal 3,3% della proiezione di giugno. Più preoccupante per i mercati degli investimenti e per i lavoratori dipendenti, è che quest'anno l'inflazione dovrebbe attestarsi in media al 4,2% prima di tornare al 2,2% l'anno prossimo; e il tasso di disoccupazione rimarrà al di sopra dei livelli pre-pandemia per quest'anno e il prossimo. Il problema più importante per la Fed è se deve smettere di iniettare enormi quantità di denaro nel sistema bancario possibilmente per sostenere gli affari durante la crisi del COVID. Durante la sua riunione, ha chiarito che era imminente un "tapering"1 del suo acquisto mensile di titoli di stato e titoli ipotecari (prossima riunione) e "potrebbe presto essere giustificato" allentare i suoi acquisti di asset. Tuttavia, la Fed è divisa su quando farlo. Il presidente della Fed Powell ha osservato che alcuni partecipanti al FOMC ritengono che i criteri di "sostanziali ulteriori progressi" siano già stati soddisfatti, mentre ha descritto le condizioni del mercato del lavoro come se avessero "quasi soddisfatto" la sua visione di questi criteri.

Nell'interrogazione, Powell ha affermato che l'opinione generale sul Comitato era di concludere gli acquisti verso la metà dell'anno, circa un quarto prima della previsione precedente ed ha anche sottolineato che la Fed potrebbe adeguare il ritmo del tapering a seconda delle necessità, ma che il tapering verrebbe probabilmente accelerato se dovesse sembrare che le condizioni giustifichino un'escursione prima di quanto previsto attualmente. Per quanto riguarda l’aumento del tasso di interesse, era ancora molto lontano. I funzionari della Fed sono equamente divisi tra escursioni e mantenimento entro la fine del 2022 e rimangono divisi su 3 e 4 aumenti cumulativi entro la fine del 2023 e da 6 a 7 aumenti in totale entro la fine del 2024. Powell ha continuato a sostenere che l'attuale inflazione elevata è in gran parte dovuta a "fattori transitori" che svaniranno entro il prossimo anno e che le aspettative di inflazione a più lungo termine rimangono ampiamente contenute.

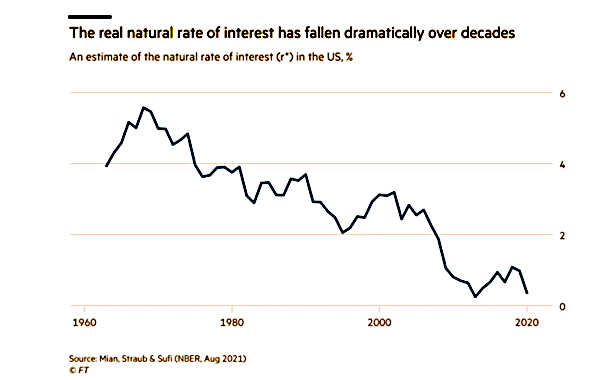

Quindi, anche se il "quantitative easing" inizia a diminuire il prossimo anno, i tassi di interesse rimarranno molto bassi o vicini allo zero per almeno un altro anno. La Fed è in imbarazzo. I bassi tassi di interesse sono negativi perché un eccessivo indebitamento a tassi convenienti potrebbe portare ad un'inflazione più elevata e sostenuta se l'offerta non dovesse corrispondere all'accelerazione della domanda, mentre continuerà il prestito per la speculazione in attività finanziarie e sulla proprietà. D'altra parte, l'aumento dei tassi di interesse farà aumentare il costo del servizio del debito, ora a livelli record, che potrebbe portare ad insolvenze, fallimenti e ad un crollo finanziario. La Fed non è sicura su quale strada intraprendere. Ma allora nemmeno l'economia tradizionale. Ciò è in parte dovuto al fatto che l'economia tradizionale non ha una chiara spiegazione per i bassi tassi di interesse. La visione neoclassica/austriaca è che i tassi di interesse di mercato dipendono dall'offerta e dalla domanda di risparmi e investimenti. Quando la prima è più elevata della seconda, i tassi di interesse diminuiranno per raggiungere un nuovo equilibrio. Questo viene chiamato tasso di interesse naturale o r*. La scuola austriaca aggiunge che se la banca centrale interviene in questo mercato del capitale pompando credito monetario, distorce il tasso di mercato al di sotto del tasso naturale che alla fine porterà ad una stretta creditizia. E questo è ciò che sta accadendo ora.

Il tasso di interesse naturale è declinato drammaticamente nel corso dei decenni.

Una stima del tasso di interesse naturale r* negli USA (%)

Ma esiste un tasso di interesse naturale? Questo concetto ci aiuta a capire cosa sta succedendo in un'economia, specialmente nelle grandi economie capitaliste, in questo momento? Keynes respinse l'idea sostenendo che non esisteva un tasso naturale statico ma una serie di tassi dipendenti dal livello degli investimenti, consumi e risparmio in un'economia e dal desiderio di accumulare denaro (preferenza per la liquidità). Non c'era motivo di presumere che l'economia capitalista avrebbe "corretto" qualsiasi discrepanza tra investimento e risparmio, in particolare durante una depressione, adeguando i tassi di interesse di mercato al "tasso naturale" in qualche processo di mercato automatico. Questo perché in una depressione in cui i rendimenti degli investimenti sono troppo bassi rispetto al tasso di interesse monetario, i capitalisti accumuleranno i loro soldi piuttosto che investire in una "trappola della liquidità". Sia Keynes che Marx non concepivano un concetto di tasso di interesse naturale, ma il rapporto tra il tasso di interesse per detenere denaro con la redditività (o rendimento) del capitale produttivo. In realtà, anche l'autore del tasso naturale, Wicksell infatti, secondo Wicksell, il tasso naturale “non è mai alto o basso di per sé, ma solo in relazione al profitto che le persone possono realizzare con i soldi in mano, e questo, ovviamente, varia. In tempi buoni, quando il commercio è vivace, il saggio del profitto è alto e, ciò che è conseguente, ci si aspetta generalmente che rimanga alto; nei periodi di depressione è basso e dovrebbe rimanere basso”. Marx ha contestato il concetto di tasso di interesse naturale2. Per lui, il rendimento del capitale, che si manifestasse negli interessi guadagnati prestando denaro, o dividendi dal possesso di azioni, o rendite dal possesso di proprietà, proveniva dal plusvalore sottratto al lavoro della classe operaia e stanziato dai settori produttivi del capitale. L'interesse faceva parte di quel plusvalore. Il tasso di interesse oscillerebbe quindi tra zero e il saggio di profitto medio della produzione capitalistica in un'economia. In tempi di boom, si sposterebbe verso il saggio di profitto medio e in periodi di crisi scenderebbe verso lo zero. Ma il driver decisivo dell'investimento sarebbe la redditività, non il tasso di interesse. Se la redditività fosse bassa, i detentori di denaro accumulerebbero sempre più denaro o speculano in attività finanziarie piuttosto che investire in attività produttive. Ciò che importa non è se il tasso di interesse di mercato è al di sopra o al di sotto di un tasso "naturale", ma se è così alto da concentrare qualsiasi profitto verso l'investimento in attività produttive. La tesi post-keynesiana sostiene che i tassi di interesse raggiungono i minimi perché il risparmio supera la spesa. Sono le famiglie che iniziano ad accumulare denaro piuttosto che spendere. Finora una spiegazione per tutto questo si è basata sui dati demografici; vale a dire le persone anziane tendono a spendere meno e risparmiare di più – e ovunque le economie capitaliste avanzate stanno invecchiando. Tuttavia, la spiegazione più recente considera che è l'aumento della disuguaglianza a creare un "eccesso di risparmio" perché le persone più ricche tendono a risparmiare più delle persone più povere. Questo è un argomento che è stato presentato da tempo, in particolare a livello internazionale, dove i keynesiani hanno sostenuto che c'è stato un "eccesso di risparmio globale" nei paesi in surplus commerciale come la Cina, il Giappone o la Germania e il loro capitale in eccesso è stato trasferito negli Stati Uniti, abbassando i tassi di interesse. Ora al simposio federale di Jackson Hole di quest'anno è stato presentato da Mian e Sufi un nuovo documento (mss_jh_word.pdf (kansascityfed.org), che ha entusiasmato coloro che amano Martin Wolf, editorialista di economia keynesiana del Financial Times3. Mian e Sufi hanno sostenuto qualcosa di simile prima nel loro libro, House of Debt, ora concludono, e già suggerito nel loro lavoro precedente, che la principale spiegazione per il calo dei tassi di interesse reali è stata l'elevata disuguaglianza ed è l'aumento della disuguaglianza e i non fattori demografici, come il comportamento sul risparmio della generazione del "baby-boom" nel corso della loro vita. Il loro punto principale è che i tassi di risparmio variano molto di più in base al reddito all'interno dei decili di età rispetto ai decili di età. Anche le differenze sono enormi: negli Stati Uniti, il 10% delle famiglie più per reddito hanno un tasso di risparmio tra i 10 e i 20 punti percentuali superiore al 90 per cento più basso. Data questa divergenza, lo spostamento verso l'alto nella distribuzione del reddito ha inevitabilmente fatto aumentare la propensione complessiva al risparmio. Quindi i tassi di interesse bassi sono il risultato dell'accaparramento dei ricchi. Quindi la Fed non potrà mai aumentare i tassi di interesse finché la disuguaglianza rimane elevata. Nel frattempo, le famiglie si indebitano sempre più prendendo a prestito a tassi convenienti per comprare case, rischiando una futura implosione del debito. Ma questa spiegazione è giusta? Il punto debole di questa spiegazione è la teoria secondo cui il problema risiede nel basso consumo delle famiglie, portando ad una carenza di "domanda aggregata" necessaria per portare le economie capitaliste su un percorso sostenuto di crescita più elevata e consentendo così ai tassi di interesse di salire senza un incidente. Questa particolare teoria del sottoconsumo è carente di ciò che manca a tutte le teorie del sottoconsumo; cosa sta facendo il settore capitalista. Il consumo non è l'unica categoria di "domanda aggregata"; c'è anche la domanda di investimenti da parte dei capitalisti. In effetti, Marx sosteneva che in un'economia capitalista questo fosse il fattore più importante nel guidare la crescita della produzione – e persino Keynes a volte era d'accordo. Ho mostrato in diversi post e articoli che è l'investimento dei capitalisti il "fattore di oscillazione" nei boom e nei crolli: un calo degli investimenti porta le economie capitalistiche alle recessioni e le può portare fuori. Il consumo è un fattore successivo, e in effetti le variazioni del consumo sono piccole durante il ciclo di boom e crollo rispetto agli investimenti.

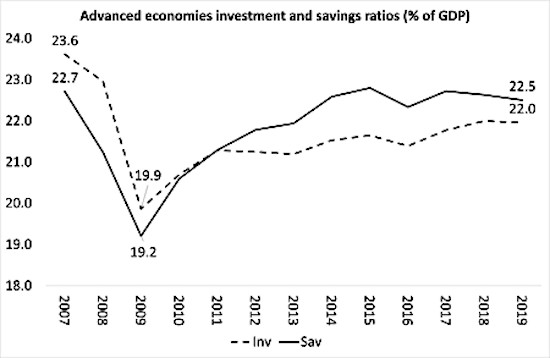

Investimenti (linea tratteggiata) e tasso di risparmio (linea scura) nelle economie avanzate

Il tasso di risparmio nazionale delle economie capitaliste avanzate nel 2019 non è superiore a quello del 2007, mentre il tasso di investimento è sceso del 7%, si è verificata una carenza di investimenti, non un eccesso di risparmi. Come ha sottolineato uno studioso principale dell'Istituto Breugel in una lettera a Martin Wolf. “Anche se non nego che le famiglie più ricche risparmino di più, non può spiegare il calo dei tassi di interesse reali. Il motivo è semplice: negli Stati Uniti il tasso di risparmio lordo (espresso come percentuale del prodotto interno lordo) non è aumentato, al contrario, è diminuito negli ultimi 40 anni, specialmente negli anni '80 e all'inizio degli anni '90, quando la disuguaglianza di reddito è cresciuta rapidamente. Ciò significa che sono altri i fattori più importanti rispetto all'impatto della maggiore disparità di reddito sul tasso di risparmio. Al di là del tasso di risparmio, dovremmo guardare all'altra causa attuale: agli investimenti. Il rapporto tasso di investimento totale/PIL è in calo in tutte le economie del G7, ad eccezione di Canada e Francia. Forse un'analisi delle cause del calo del tasso di investimento ci avvicinerebbe alla spiegazione del motivo per cui i tassi di interesse reali sono così bassi». A mio avviso, i bassi tassi di interesse non sono il risultato di una mancanza di domanda aggregata causata dalla crescente disuguaglianza e dall'incapacità dei lavoratori di ricomperare la propria produzione, ma è il prodotto del calo della redditività del capitale nelle principali economie capitaliste, costringendo le aziende a guardare all'estero per investire dove la redditività è più alta (il rapporto di investimento nelle economie emergenti è aumentato del 10% negli ultimi dieci anni – cosa che questi keynesiani e post - keynesiani ignorano. L'"eccesso di risparmio" è in realtà solo un fallimento degli investimenti nell'economia reale. Perché c'è stato e c'è un fallimento nell'investire a livelli che avrebbero guidato la crescita e con essa i tassi di interesse? La redditività dei settori produttivi è troppo bassa. Negli Stati Uniti, la redditività del settore non finanziario ha iniziato a diminuire alla fine degli anni '90, generando il crollo dell'hi-tech e costringendo gli investitori a passare agli investimenti immobiliari, generando la bolla immobiliare. Dietro l'aumento del debito e il successivo crollo c'è una crisi della redditività della produzione capitalistica. Niente di tutto ciò viene spiegato, naturalmente, in House of Debt di Mian e Sufi. In effetti, l'evidenza empirica di una connessione causale tra disuguaglianza e crisi rimane discutibile. Al contrario, il recente lavoro di economisti marxisti presentato alla conferenza IIPPE di quest'anno (riferirò sulla conferenza in un futuro post), mostra che i tassi di interesse di mercato (sia a breve che a lungo termine) sono strettamente correlati con i cambiamenti nella redditività del capitale. Karl Beitel trova tale correlazione e connessione e Nikos Stravelakis presenta un supporto esplicativo ed empirico a questo. Quindi, se i tassi di interesse di mercato sono in definitiva determinati dalla redditività del capitale e non dalla relazione tra "risparmi e investimenti" o il livello di disuguaglianza e consumo delle famiglie, allora se la redditività del capitale rimane bassa, i tassi di interesse faranno altrettanto, qualunque cosa faccia la Fed o altre banche centrali. O per essere più precisi, se la Fed decide non solo di porre fine al quantitative easing ma di aumentare significativamente il suo tasso di riferimento, allora è più che probabile che generi una crisi del debito perché la redditività del capitale produttivo non è stata aumentata.

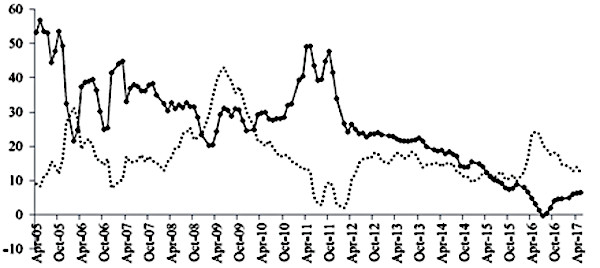

Come l’inflazione è risalita inaspettatamente. Previsione dell’inflazione nel 2021 (%)

Potrebbe presentarsi uno scenario peggiore. Nouriel Roubini, o il dottor Doom come veniva chiamato un tempo perché prevedeva regolarmente crolli finanziari avvenuti proprio nel 2008, ora pensa che un debito elevatissimo, tassi di interesse bassissimi e una serie di pressioni sull'offerta globale significhino che le economie capitaliste si dirigano direttamente verso un'altra crisi, che culminerà in una combinazione di bassa crescita e alta inflazione. È vero che il debito, sia privato che pubblico, nell'economia globale è a livelli record. A livello globale, nel 1999 era il 220 per cento del PIL, oggi è del 360 per cento ed è in aumento. Nei paesi avanzati, 420 per cento e in aumento. In Cina il 330 per cento e in aumento. Nei mercati emergenti, 250 per cento e in aumento e la maggior parte in valuta estera. Roubini ritiene che questo onere del debito non possa essere ridotto se non attraverso un enorme aumento dell'inflazione che riduce il suo onere reale per i debitori. Ma un tale sviluppo distruggerà le valute dei mercati emergenti e li costringerà al default. Pertanto, le principali economie potrebbero entrare in un periodo di "stagflazione", cioè una crescita stagnante insieme all'inflazione. L'ultima volta che è successo è stato durante la crisi di redditività degli anni '70, quando la redditività del capitale è scesa bruscamente portando ai crolli del 1974-5 e del 1980-82. L'accelerazione dell'inflazione negli Stati Uniti e in altre economie capitaliste in ripresa potrebbe essere un problema in questo momento, e certamente intacca qualsiasi ripresa dei redditi da lavoro; ma per il capitalismo, la redditività è il vero punto di riferimento e può essere colpita da aumenti salariali da un lato e dall'aumento degli interessi dall'altro. Se lo è, questa è la base per un nuovo crollo.